Governo

ILVA, baruffe italiche e risiko globale dell’acciaio

Per comprendere il braccio di ferro in atto tra ArcelorMittal e il governo italiano è utile collocare le beghe di partito e le bizze nella maggioranza nel contesto ben più serio di una recessione annunciata, dello scontro per il controllo del mercato europeo dell’acciaio e di un’economia italiana che attraversa una fase di riorganizzazione e si trova al centro delle mire egemoniche di Parigi.

La strategia di ArcelorMittal

Per interpretare l’atteggiamento di ArcelorMittal è utile cercare di inquadrare l’acquisizione di ILVA nella grande strategia del gruppo e capire come e in che misura la sua decisione di drammatizzare lo scontro col Governo sia stata influenzata, oltre che dalle scelte di quest’ultimo, anche dall’evoluzione del mercato internazionale dell’acciaio e dei settori a cui esso rivolge la propria offerta. Nelle prossime settimane saranno i fatti a chiarire in modo definitivo che cosa effettivamente abbiano in testa Lakshmi Mittal e i suoi manager e tuttavia è utile delimitare il campo cui si dipana questa intricata vicenda industriale, politica e sindacale e indicare alcuni punti di riferimento oggettivi.

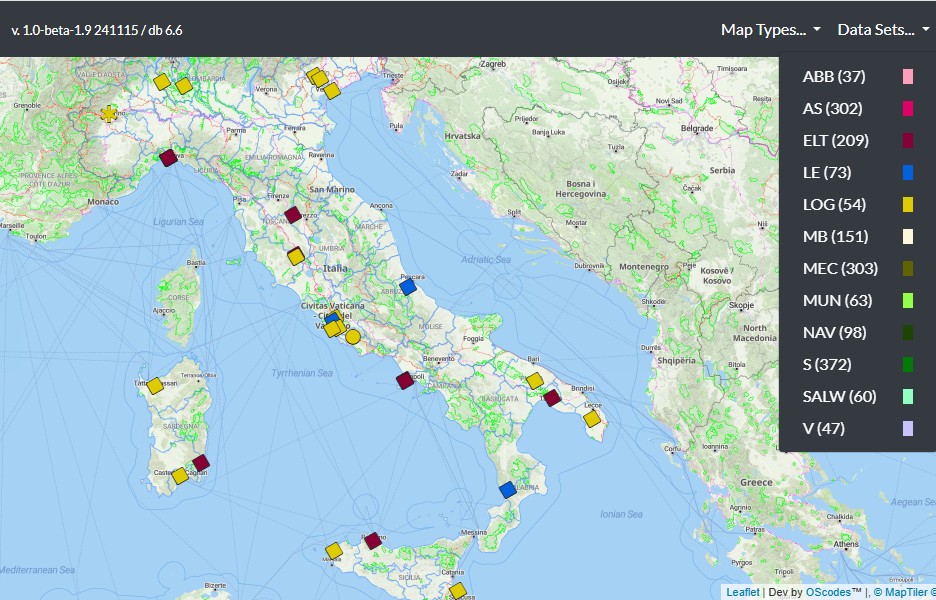

Come osserva Enrico Ceccotti, autore di un interessante rapporto del Coordinamento Politiche Industriali della CGIL del marzo 2018 (che citeremo diffusamente in quest’articolo), la strategia industriale di ArcelorMittal è imperniata sull’acquisizione di impianti siderurgici in tutto il mondo, destinati a soddisfare la domanda locale di acciaio, cercando al contempo di impedire l’accesso a quei mercati della concorrenza, in particolare dell’acciaio cinese a basso costo e, per il momento, a bassa qualità. Questa strategia ha portato il gruppo indiano a dar vita a una joint venture con la Valin Steel per soddisfare la domanda cinese di acciaio per il settore auto. In India invece, dopo aver abbandonato l’ipotesi di costruire uno stabilimento da 12 milioni di tonnellate l’anno, AM ha intrapreso una trattativa per la creazione di una joint venture con l’azienda siderurgica di Stato Steel Authority of India Ltd (SAIL). Tuttavia anche questa operazione la scorsa estate pare aver subito una battuta d’arresto, spingendo i rappresentanti della compagnia pubblica a dichiarare che ‘la joint venture con AM esiste ancora, la sua operatività è slittata, ma ci sono molti altri gruppi nel settore e siamo già in contatto con alcune società coreane, come POSCO e Hyundai Steel, e giapponesi, come Nippon Steel, Kobe Steel e JFE’. Il tentativo di acquisire e ristrutturare alcune aziende siderurgiche indiane in difficoltà, al contrario, sta andando in porto. Entro fine anno, dopo una lunga procedura davanti alla Suprema Corte indiana, AM dovrebbe assumere il controllo di Essar Steel, per cui ha presentato un’offerta da 6 miliardi di dollari. Nel suo paese di origine, che si avvia a diventare un importante produttore ed esportatore di auto, l’obiettivo di Mittal è proprio evitare l’accesso al mercato interno dell’acciaio giapponese e coreano.

Anche in Europa la produzione è rivolta prevalentemente alla clientela locale. Gli indiani hanno tra i loro principali clienti le maggiori case automobilistiche europee, tra cui Renault Nissan, PSE, Volkswagen, FCA, ma anche importanti gruppi della cantieristica come STX France, con cui nel 2016 ha firmato un contratto per la fornitura di acciaio per la costruzione di tre navi da crociera, e Fincantieri. Un anno fa inoltre gli indiani, sempre con Fincantieri, hanno dato vita a Centro Servizi Navali, una joint venture che si occuperà di gestire la logistica delle lamiere nei cantieri di Monfalcone e di Marghera, un accordo che rientra in una strategia di fornitura non solo di acciaio ma anche di servizi connessi. D’alreo canto approfittando della crisi dell’ILVA la cinese Baosteel, che sta investendo sulla produzione di acciai speciali e di qualità, è riuscita ad accaparrarsi alcune commesse di Fincantieri e FCA. Analogamente i 26 stabilimenti americani di AM annoverano tra i propri clienti gruppi come Ford e General Motors. In altri paesi, come il Kazakhstan e il Sud Africa, la produzione ha standard qualitativi inferiori e si rivolge in particolare al mercato dei materiali per l’edilizia.

Il mercato europeo dell’acciaio e l’Italia

A differenza delle grandi compagnie cinesi, giapponesi e sudcoreane dunque la grande strategia di AM non è produrre in India ed esportare, bensì collocare i propri impianti direttamente nei paesi dove hanno sede i propri clienti. Un modello che anche altri due grandi gruppi siderurgici indiani, Tata e Jindal, hanno cercato di emulare, la prima col tentativo di joint venture con ThyssenKrupp bloccato a giugno dall’antitrust europeo, la seconda partecipando anch’essa alla gara per l’acquisizione di ILVA e perdendola, incredibilmente, nonostante l’alleanza con Cassa Depositi e Prestiti (la vera anomalia di tutta la vicenda ILVA). Che le cose stiano così lo confermano anche i dati del World Steel in Figures 2019, che vedono la Cina prima esportatrice di acciaio globale con quasi 70 milioni di tonnellate, mentre l’India è al quattordicesimo posto, sei posizioni dietro l’Italia, con soli 11 milioni. Per il maggior produttore di acciaio nel mondo, dunque, l’introduzione di dazi sull’acciaio da parte degli USA e dell’UE rappresenta un tassello fondamentale per preservare la propria quota di mercato nei due continenti. Ed è anche per mettere pressione sull’UE che lo scorso maggio AM ha annunciato la riduzione della produzione nei due impianti di Cracovia (GliStatiGenerali030919) e nella Asturie in Spagna, lamentando ‘interventi insufficienti’ da parte di Bruxelles a protezione dell’acciaio europeo. ‘La strategia di AM – spiega il citato rapporto della CGIL – è di rispondere all’invasione cinese finora prevalentemente di acciai commodity, ma che per il prossimo futuro si sta strutturando anche su acciai di qualità. Si tratta di anticiparli per occupare il mercato europeo e non solo’.

Tra il 2000 e il 2015 AM è stata costretta a ridurre drasticamente la produzione per ridurre un eccesso di capacità produttiva acuito dalla crisi scoppiata nel 2008. In Europa ciò ha significato chiudere impianti in Belgio e in Germania e ridurre e riorganizzare la produzione in Polonia e in Romania. Con l’acquisto di ILVA e la vendita di alcuni stabilimenti in Repubblica Ceca, Romania, Albania, Lussemburgo, Belgio, Italia (Piombino) imposta dall’antitrust europeo, secondo il maggiore quotidiano economico-finanziario francese Les Echos, il Gruppo ha proseguito l’opera sbarazzandosi anche di alcuni impianti più piccoli e meno competitivi, come quello rumeno di Galati. In tal modo nel 2018 la saturazione degli impianti è salita al 90%. Secondo Ceccotti per AM – ‘questa è una ragione in più perché ha bisogno di Ilva in quanto così potrebbe ancora aumentare il suo giro di affari. L’acquisizione è quindi avvenuta principalmente per due ragioni: la possibilità di generare risparmi e sinergie di gruppo e per entrare in un mercato, quello italiano, che, anche se fatica a crescere, rimane di primaria importanza in UE’. Lo stesso rapporto della CGIL ammette tuttavia che nella primavera del 2018, ‘rimane comunque il problema dell’eccesso di capacità produttiva’.

Nell’ultimo anno, cioè da quando AM ha siglato l’accordo sindacale ed effettivamente acquisito ILVA – è bene ricordarlo – non attraverso un vero e proprio contratto di acquisto, ma tramite una sorta di leasing, la situazione non è rimasta ferma. La già annunciata ondata di recessione, che in molti prefigurano di dimensioni analoghe (se non più ampie) di quella del 2008 ha già mostrato le prime avvisaglie facendo rallentare anche la locomotiva tedesca. E tra i settori più minacciati c’è l’auto, che negli ultimi anni aveva contribuito con la sua crescita a rimettere in moto il mercato dell’acciaio e che al contempo attraversa una fase delicata e piena di incognite di transizione verso l’elettrico e la filosofia della mobilità condivisa.

Il mercato italiano, incluso auto, edilizia e cantieristica, difficilmente riuscirà a uscire indenne da una nuova crisi e inoltre sta attraversando una fase di ristrutturazione che nei giorni scorsi ha visto l’annuncio della fusione tra FCA e il gruppo francese PSE (con lo Stato francese azionista), con una chiara prevalenza di quest’ultimo (che nominerà 5 consiglieri e l’ad su 11 membri del cda) e il battesimo della travagliata alleanza tra Fincantieri e Naval Group. Come ha osservato Fabio Squillante su AgenziaNova ‘la Francia persegue da oltre un quarto di secolo un disegno egemonico nei confronti del nostro Paese, funzionale a costituire una massa critica tale da mettere in minoranza – all’interno dell’Unione Europea – la stessa Germania’ e che questo disegno sia in fase di realizzazione secondo Squillante lo confermerebbe anche l’annuncio secondo cui la società che controlla la Borsa di Parigi (con dietro la Cassa Depositi e Prestiti francese) starebbe per acquistare dal London Stock Exchange addirittura Borsa Italiana, che, tra l’altro, contiene il mercato dei titoli di Stato (AgenziaNova031119). L’impatto di una nuova recessione su un’economia italiana in fase di riorganizzazione, in un mercato mondiale su cui incombono i dazi di Trump sull’acciaio cinese, dalla riduzione della capacità produttiva di Pechino di 100 milioni di tonnellate annue e da misure protezionistiche europee pur limitate, determinano di per sé un quadro di incertezza che quando AM mise mano all’operazione ILVA (2017) era solo intuibile.

La ‘campagna italiana’ di AM

Con queste premesse il quadro in cui avviene l’attuale braccio di ferro tra gli indiani e il governo italiano rende gli avvenimenti dei giorni scorsi più intelligibili. L’acquisizione di ILVA per AM più che ad ‘aumentare il suo giro d’affari’ producendo acciaio in Italia – come argomenta Ceccotti – è apparsa da subito finalizzata, almeno in parte, a evitare che a produrre acciaio in Italia arrivasse qualcun altro. Come osservava Les Echos nell’articolo già citato l’operazione in Italia ‘ha permesso di bloccare concorrenti come l’indiana Jindal Steel e intanto di sbarazzarsi di siti più piccoli e meno competitivi. L’acciaieria rumena di Galati in particolare rappresentava una vera e propria bomba sociale’.

A confermare questa tesi è il fatto che nel 2017 il Gruppo aveva presentato un piano industriale i cui impegni erano stati giudicati poco credibili anche dai tecnici di Calenda al MISE e su cui ancora Ceccotti un anno e mezzo fa scriveva (col senno di poi profeticamente): ‘Si tratta ora di valutare con quale probabilità AM realizzerà gli investimenti programmati per Ilva. Molto è legato all’andamento del mercato dell’acciaio nei prossimi anni. Se il mercato tiene ci sono alte probabilità che gli investimenti programmati vengano realizzati. Se il mercato cala potrebbero diluire nel tempo gli interventi o sospenderli. Ciò è avvento in passato in altri stabilimenti del gruppo. Le stesse valutazioni di AM nella relazione al bilancio 2017 in cui si dice che l’indebitamento non ha ancora raggiunto i 6 miliardi di dollari auspicati (cifra ritenuta adeguata a realizzare gli investimenti previsti) ci obbliga a essere prudenti sull’effettiva realizzazione del piano. Il comportamento passato di AM durante le precedenti crisi dell’acciaio è stato molto deciso nell’attuare ristrutturazioni. Hanno litigato con il presidente della repubblica francese per Florange e lì hanno chiuso l’area a caldo’.

In sostanza due anni fa AM ha deciso di investire più di 2 miliardi di euro per limitare l’accesso della concorrenza al mercato europeo attraverso il ventre molle dell’ILVA. Nel frattempo però l’evoluzione del mercato mondiale in generale e di quello dell’acciaio in particolare, il quadro delle relazioni internazionali (la ‘guerra dei dazi’) e infine le bizze dell’imprevedibile politica italiana sembrano aver ridotto l’opportunità di spendere quella cifra. Sul piano internazionale l’accesso dei concorrenti al mercato europeo sembra essersi fatto più difficile e il problema della sovracapacità minaccia di acuirsi a causa della congiuntura economica negativa. In Italia la continua rimessa in discussione degli accordi da parte del Governo e i nuovi interventi della magistratura hanno dato ad AM l’occasione di riaprire la trattativa e condurla da una posizione di forza riducendo i costi per sé e aumentando quelli a carico dell’occupazione (i 5.000 esuberi) e dell’ambiente (ridimensionamento degli interventi di risanamento). Se gli indiani davvero decidessero di abbandonare l’ILVA al proprio destino infatti stavolta difficilmente troverebbero un concorrente internazionale disposto a rimpiazzarli investendo miliardi sulla base delle promesse della politica italiana. Il Piano B di Renzi col rientro di Jindal è durato 48 ore prima di essere smentito. Con un governo che si fa mettere in crisi dai produttori di sacchetti di plastica dell’Emilia-Romagna per il primo produttore di acciaio nel mondo la strada appare in discesa. Il ruolo dei lavoratori potrebbe essere determinante nel decidere come andrà a finire.

Devi fare login per commentare

Accedi