Finanza

Perché Unicredit cede gli npl a prezzi stracciati, spiegato bene (da Bankitalia)

Quando il 13 dicembre 2016 Unicredit annunciò un accordo con Pimco e Fortress per la cessione di un portafoglio di sofferenze, tutti si chiesero subito a che prezzo sarebbe passata di mamo la gigantesca mole di crediti (17,7 miliardi di eur lordi, poi scesi a 17 mld).

Il prezzo di cessione non è ancora stato ufficializzato, ma le valutazioni assunte a base del prospetto informativo dell’aumento di capitale da 13 miliardi lasciano ipotizzare che la palla cadrà vicino al 13% di quei 17 miliardi, o fors’anche meno (il mercato misura il prezzo di cessione dei non performing loan – npl – come percentuale del valore nominale lordo).

Questi numeri hanno fatto sobbalzare più di un banchiere tanto “stracciati” appaiono, anche alla luce dei tassi di recupero medi registrati negli ultimi anni. A questi prezzi ci eravamo chiesti qui, può essere considerato un successo per l’a.d. di Unicredit, Jean-Pierre Mustier, portare a termine la gigantesca cessione nota come Progetto Fino?

Non meno che i banchieri, quel 12,94% ha scosso anche gli esperti della Banca d’Italia. A gennaio, infatti, un’analisi pubblicata da Via Nazionale aveva rivelato che il tasso di recupero medio per le sofferenze delle banche italiane nel decennio 2006-15 è stato pari al 43% del valore lordo. Nel periodo 2014-15 si registra un calo dei tassi medi di recupero al 34,7 per cento.

È vero che «i tassi di recupero differiscono significativamente da banca a banca» ma il 13% è molto distante dai valori medi calcolati da Bankitalia. Come si spiega la differenza che sembra smentire i dati pubblicati dal regolatore solo pochi mesi fa?

Con una bella spiegazione ufficiale pubblicata sulle Note di stabilità finanziaria e vigilanza (n.7 del 9 giugno). Un’iniziativa piuttosto insolita, quella di analizzare una singola operazione di uno specifico soggetto vigilato, resa forse necessaria dall’opportunità di mandare un chiaro segnale a un mercato disorientato.

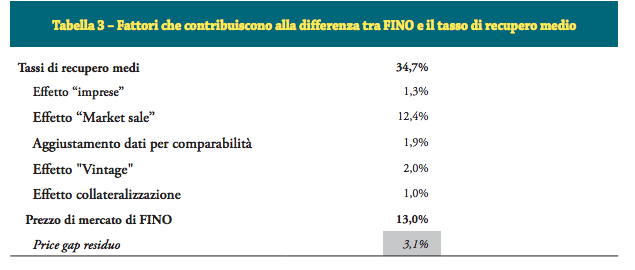

«L’obiettivo di questa nota è quello di illustrare le caratteristiche dell’operazione FINO, al fine di comprendere se le stesse siano in grado di spiegare la differenza tra il valore delle sofferenze cedute da UCG e i predetti tassi di recupero medi», si legge nella nota firmata da tre analisti del Dipartimento di Vigilanza Bancaria della Banca d’Italia, che prendono a riferimento il tasso di recupero medio di sistema per il periodo 2014-2015, ovvero il 34,7 per cento.

Come sempre, un buon punto da cui partire è la comparabilità dei dati, che ha reso necessario un aggiustamento stimato in 1,9 punti percentuali. La differenza si spiega poi con l’effetto “imprese“ (l’operazione Fino include solo crediti verso imprese, che hanno tassi di recupero più bassi, mentre il 34,7% di Bankitalia include i recuperi verso imprese e famiglie), con l’effetto “market sale” (i proventi derivanti dalle cessioni sul mercato sono inferiori rispetto ai recuperi ottenuti internamente), con l’effetto “vintage” (i prestiti inclusi in Fino sono molto datati, e questo comporta tassi di recupero inferiori) e con l’effetto collateralizzazione (i tassi di recupero, e quindi i prezzi di mercato, sono inferiori per i crediti senza garanzie collaterali, come sono per lo più quelli inclusi nell’operazione Fino)

A questo punto resta un gap di prezzo del 3,1% non ancora spiegato. Secondo gli analisti di Bankitalia «rientra in un ragionevole intervallo di confidenza delle stime», anche se sia la struttura dell’operazione sia le dimensioni del portafoglio Fino potrebbero aver contribuito «alla riduzione del prezzo di vendita, anche se non è possibile calcolarne l’impatto preciso».

*

Nella foto, il Governatore della Banca d’Italia Ignazio Visco

Devi fare login per commentare

Accedi