Finanza

Crisi bancarie, la ricreazione è finita

Intervista ad Antongiulio Mannoni

15 anni dopo torna l’incubo dei fallimenti a catena nel sistema bancario. Nei giorni scorsi la crisi ha colpito la Silicon Valley Bank, una piccola banca che finanzia le start-up del settore tecnologico e contemporaneamente ne raccoglie i depositi, reinvestendoli in obbligazioni e titoli di Stato. Dopo che la Fed ha aumentato i tassi di interesse 8 volte in un anno, portandoli ai livelli più elevati dal 2007, le aziende della Silicon Valley, qualcuno dice allarmate ad arte da alcuni influencer finanziari, hanno cominciato a ritirare, mettendo in affanno la banca e costringendola a recuperare liquidità vendendo obbligazioni, nel frattempo svalutatesi per il rialzo dei tassi. La regola infatti è che se una cedola garantisce, ad esempio, un rendimento del 2%, mentre tenere i soldi sul conto frutta l’1,5%, è chiaro che se i tassi di interesse vengono aumentati all’1,8% quell’obbligazione varrà di meno. Insomma il valore delle obbligazioni è inversamente proporzionale ai tassi di interesse.

Poco dopo dall’altra parte dell’Atlantico è andato in crisi il Credit Suisse, che a differenza di SVB è una banca “sistemica”, afflitto da tempo da una crisi reputazionale dovuta ai continui scandali (riciclaggio, frodi, spionaggio, affari con narcotrafficanti) e a investimenti sbagliati (fallimenti di Atchegos e Greens Hill), che nel 2022 gli è costato il ritiro di depositi per 120 miliardi di dollari. Dopo che la banca svizzera di recente ha ammesso falle nei controlli interni Ammar al Kudairi, presidente della Saudi National Bank, prima azionista col 9,9% davanti al fondo sovrano del Qatar, ha annunciato che i sauditi non sarebbero corsi in soccorso dell’istituto svizzero aumentando la propria quota di capitale e le azioni hanno perso il 24% in un giorno.

Domenica UBS ha acquisito Credit Suisse per tre miliardi di franchi, un valore ben inferiore alla capitalizzazione di Borsa registrata dalla banca venerdì scorso. Ma gli azionisti hanno avuto un trattamento di riguardo rispetto ai fondi americani e inglesi (Pimco, Invesco, Blue Bay) detentori di gran parte delle obbligazioni at1, il cui valore complessivo, 16 miliardi di dollari, è stato azzerato nell’operazione (anche se qualcuno ipotizza che potrebbero essersene sbarazzati prima).

Per trovare il bandolo della matassa e capire che impatto potrebbe avere la situazione sull’Italia parliamo con Antongiulio Mannoni, bancario e dirigente della CGIL di Genova, che ci offre una chiave di lettura semplice ma efficace: la fase straordinaria dei tassi a zero è finita e si torna all’ordinario, cioè chi deposita denaro dev’essere remunerato. Il resto viene di conseguenza. Ma andiamo per ordine.

Ci sono vari elementi che si intrecciano nell’attuale caos finanziario: una stagione di liquidità elevata e bassa inflazione, con tassi di interesse nominali a zero, e che, insieme alla pandemia, alimenta una nuova bolla tecnologica. Dopo la pandemia la bolla si sgonfia – va in crisi la banca della Silicon Valley – e si gonfia l’inflazione, accentuata dalla guerra, che precede l’intervento delle banche centrali sui tassi e si somma ai soliti scandali e investimenti speculativi andati male. Le crisi scoppiano in questo contesto. Come si intrecciano tra loro questi elementi?

Partirei dal contesto generale. L’instabilità del sistema finanziario intanto comincia a manifestarsi già con la crisi delle criptovalute, che nel 2022 passano da 2.800 a 800 miliardi di dollari di capitalizzazione, provocando alcuni fallimenti importanti, come FTX, che trascina dietro di sé Silvergate e Signature e da cui non è esente neppure la Cina, si pensi a Huobi. Le criptovalute nascono come strumento di pagamento alternativo, ma in una fase di tassi molto bassi si trasformano in un investimento perché offrono rendimenti più alti. A differenza di altri investimenti sono meno legate ad attività concrete sottostanti, per cui sono molto più volatili e basta che dei rumors scatenino un’ondata di disinvestimenti perché precipitino. Da qui la crisi si trasferisce alle banche, anche perché quella che i due sistemi siano sganciati è una leggenda. Le criptovalute per quanto riguarda l’operatività dipendono dalle banche. Ma dietro questi fatti c’è una lezione più generale.

Quale?

La ricreazione è finita. Dopo 15 anni di tassi a zero o addirittura negativi si torna alla regola aurea: i depositi devono essere remunerati. E i danni provocati da questo quindicennio di eccezione li capiremo nel lungo periodo. Oggi tutti dicono che andrà bene, ma questo ci ricorda le analoghe rassicurazioni del 2008. A questo ritorno alla normalità si sommano anche gli interessi politico-finanziari. Bloomberg ha scritto che FTX è stata affossata dalla JP Morgan e invita, questa è la cosa più divertente, a prendere esempio dal modo in cui la Cina ha affrontato la bolla immobiliare. Negli USA da tempo divampa una polemica sulle banche regionali come SVP e le altre che sono entrate in crisi. Trump nel 2018 ha varato una deregulation a beneficio delle banche più piccole, ma una parte dell’establishment americano chiede di avere non più di 10-15 gruppi a livello nazionale.

Possiamo pensare che si tratti di una crisi passeggera?

Non è una crisi passeggera, ma una crisi sistemica. E infatti entra in crisi anche Credit Suisse, probabilmente altrettanto farà First Republic Bank. Che cosa poi ciò implichi è da vedere. Di sicuro il debito pubblico tornerà al centro del dibattito. Anche perché con l’aumento dei tassi gli Stati dovranno remunerare di più chi compra i titoli di Stato e quindi faranno manovre di bilancio conseguenti, che sui salari si aggiungeranno agli effetti dell’inflazione. Questo è un problema anche per le banche, che aumenteranno commissioni e costi vari a carico dei clienti, ma dovranno svalutare i titoli meno remunerativi. Tra gli esperti c’è un dibattito tra chi minimizza e chi invece dice che siamo agli inizi di una crisi sistemica.

Quanto pesano le istituzioni regolatorie e quanto il mercato? Ad esempio c’è chi sostiene che di fatto la politica della banche centrali sui tassi di fatto si allinea alle scelte delle banche sull’Euribor, il tasso interbancario a breve.

In generale le grandi entità finanziarie cercano di indirizzare le politiche delle banche centrali e questo pesa anche sulle crisi che vediamo. Ci sono settori dell’economia che hanno investito in modo tale da beneficiare da un rialzo dei tassi e chi invece è ribassista. In mezzo a queste pressioni le banche centrali oggi ricorrono alla ricetta classica: ridurre la massa monetaria, cresciuta in maniera esponenziale, per combattere l’inflazione. Questo deprimerà alcuni settori dell’economia, altri invece resisteranno meglio, mentre i bilanci delle famiglie e dei lavoratori subiranno i contraccolpi più forti. Chi pagava rate di mutuo ai limiti della sostenibilità andrà in affanno. Se poi avrà qualche problema di salute in famiglia o perderà il lavoro entrerà in crisi. Si rischia, ad esempio, di veder crescere i pignoramenti immobiliari.

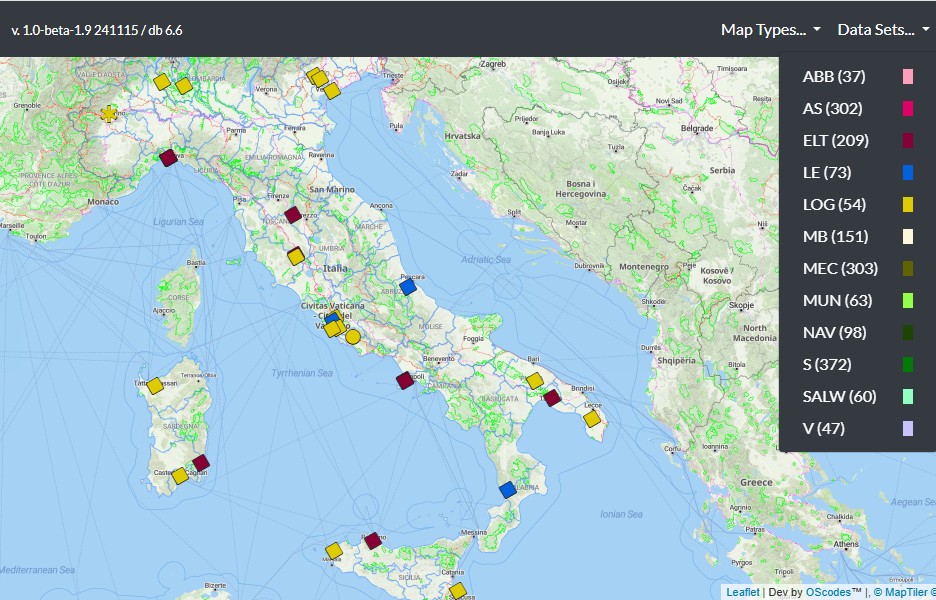

In questo quadro com’è messo il sistema bancario italiano?

Per il momento tutti assicurano che terrà. La grossa ondata di liquidità degli ultimi anni è servita a mettere a posto i conti e i processi di concentrazione sembrano essersi assestati e aver trovato un punto di equilibrio stabile. Progetti di ulteriori grandi fusioni in questo momento credo siano stati abbandonati. Dal punto di vista dei bilanci è un’incognita perché tutti garantiscono che è tutto in ordine, ma vai a sapere. Contemporaneamente il sistema bancario, ma parlo anche di Poste Italiane, abbandona i territori: prima la tendenza era ad aprire sportelli ovunque, oggi invece si chiudono le filiali, lasciando decine di migliaia di persone prive di accesso agli sportelli e innescando le proteste dei sindaci. Il ruolo sociale delle banche e del risparmio, che viene invocato quando c’è da limitare il diritto di sciopero, in queste occasioni viene rapidamente dimenticato.

Per i bancari intanto attiva la notizia che San Paolo Intesa, che ha il 30% dei dipendenti in Italia, ritira la delega negoziale all’ABI. Cosa vuol dire?

È una scelta che arriva in una fase di rinnovo contrattuale. E qui c’è una premessa fondamentale da fare per capire il contesto: come bancari abbiamo un enorme problema di rappresentanza. Siamo forse l’unica categoria di lavoratori rimasta al modello sindacale degli anni Settanta: non ci sono RSU, cioè rappresentanze aziendali elette da tutti i lavoratori, ma RSA nominate dalle segreterie sindacali. Almeno tra gli anziani il tasso di iscrizione resta elevato, perché il sindacato offre una serie di servizi fondamentali (fisco, previdenza, gestione degli esodi). Meno tra i giovani, anche per la tipologia di contratto con cui vengono assunti, ma anche perché rispetto a quel che passa al convento per un giovane entrare in banca è ancora, tra virgolette, un privilegio. Ma torno al punto: in una categoria con queste caratteristiche le segreterie territoriali e anche quelle nazionali hanno un’influenza relativa sulla contrattazione, perché il vero potere contrattuale ce l’hanno i coordinamenti aziendali, che trattano azienda per azienda. La rottura avviene in questo quadro. La FABI, il sindacato autonomo che è la prima sigla del settore, si è scagliato pesantemente contro l’ad del San Paolo per le fughe in avanti sul contratto, in particolare sui quattro giorni lavorativi.

San Paolo fa da ariete nella vertenza contrattuale?

San Paolo è sempre stata in prima linea nell’introdurre innovazioni nell’organizzazione del lavoro: ha ottenuto il sabato lavorativo, anche se di fatto non l’ha mai applicato, e il contratto misto, cioè una parte fissa garantita e una parte a Partita IVA, anche se pure questo non ha dato grandi esiti concreti. La terza rivoluzione di Intesa sono le quattro giornate lavorative.

Che vantaggi comporta per la banca?

Significa meno costi: si applicherebbe ai dipendenti delle funzioni centrali, coi relativi risparmi in termini di minori costi nelle sedi – riscaldamento, pulizie ecc. – e creerebbe una divisione rispetto ai lavoratori delle filiali. La scelta rientra in una riorganizzazione interna che coinvolgerà anche i correntisti e che prevede di metter fine all’emissione di assegni, che sono rimasti l’unico motivo per recarsi fisicamente in banca, e di incanalare 4 milioni di clienti verso servizi solo online. Con la decisione di ritirare la delega negoziale all’ABI, l’associazione di categoria degli istituti di credito, Intesa può stare al tavolo nazionale, ma ha le mani libere. Se le conviene firma, sennò no, ma per come è costruita la rappresentanza sindacale una decisione del genere non avrebbe ripercussioni drammatiche sul contratto nazionale. Il problema principale è che i rinnovi sono pesantemente condizionati dal tipo di rappresentanza che ti dicevo e dal fatto che parallelamente al contratto si discutono le cosiddette agibilità sindacali, cioè i permessi sindacali delle singole sigle, anch’esse regolate secondo una logica da secolo scorso.

Intanto l’occupazione continua a scendere attraverso gli esodi.

Sì, la politica delle banche è ridurre il personale. Il tasso di sostituzione è all’incirca di 1 a 3. Per cui i lavoratori più anziani, che, come dicevo, sono i più sindacalizzati, vanno via, mentre i giovani, che già subiscono una selezione alla fonte, affrontano una situazione molto più difficile di quando siamo entrati noi: stanno due anni in apprendistato, a volte lavorano a partita IVA, e si trovano all’interno di un modello organizzativo che tende a fidelizzare non solo i clienti, ma anche loro. La banca ti offre supporto psicologico, welfare integrativo, polizza sanitaria, la possibilità, almeno teorica, di fare carriera e di dire la tua nei processi aziendali, impone norme rigidissime sulle molestie, sul linguaggio, sul rispetto delle differenze e questa politica aziendale un po’ paga. Del resto si tratta ormai in gran parte di “venditori” e se sono bravi la banca ha interesse a tenerli in azienda.

E il rovescio della medaglia?

I problemi ci sono, in primo luogo le pressioni commerciali fortissime: bisogna vendere vendere vendere, ci sono alert e forme di monitoraggio costante su quello che fai. Ti chiedono in continuazione quanti conti hai aperto, quante carte di credito hai attivato. I dati vengono raccolti in forma anonima e collettiva, ma la pressione sul singolo c’è comunque e passa anche attraverso sistema premiante con quote di salario legate alla performance. Tutti temi su cui il sindacato, aldilà degli appelli che lancia regolarmente, non riesce a incidere. Un altro problema sono i continui controlli: ad esempio le richieste di spiegare una singola operazione. Incorrere in errori è facile, soprattutto per quanto riguarda le regole sull’antiriciclaggio e sulla privacy. C’è uno studio della FISAC CGIL che documenta la crescita dei provvedimenti disciplinari, che ormai sono migliaia ogni anno. Insomma le condizioni per riprendere a organizzare i bancari, anche i giovani, nel posto di lavoro ci sono.

Intervista tratta dalla newsletter di PuntoCritico.info del 22 marzo 2023. Immagine: Tony Webster, CC BY 2.0 <https://creativecommons.org/licenses/by/2.0>, via Wikimedia Commons

Devi fare login per commentare

Accedi