Finanza

Il debito italiano al tempo della [nuova] lira

Immaginiamo che accada ciò che i mercati non si aspetterebbero mai (ultimamente, tra Brexit ed elezioni USA sembra che accada spesso): l’Italia esce unilateralmente dall’Euro. Il governo e la nuova Banca d’Italia reintroducono la nuova Lira sul mercato domestico. Il tema che scotta che vogliamo affrontare è: cosa succederebbe ad obbligazioni, prestiti, depositi, derivati, azioni cioè tutto l’enorme ammontare di strumenti che ora è denominato e valorizzato in Euro? Fino a pochi anni fa, la domanda era troppo eretica persino per potere essere posta. L’Euro è irreversibile, fine della storia, sentenziava la letteratura ufficiale. Ora fioriscono studi autorevoli sull’argomento e la disponibilità di nuovi dati forniti dalla Bank for International Settlement (BIS) rende possibile un ragionamento fondato.

Per capirci qualcosa ipotizziamo che l’Italexit non “dissolva” l’Euro, sebbene sia difficile evitarlo dato il nostro peso specifico nell’Eurozona. Quasi tutti concordano che una nuova Lira sarebbe necessariamente più debole dell’Euro; anche se il governo fissasse il cambio 1:1 per ragioni pratiche, sperimenteremmo una svalutazione forse peggiore di quanto sperimentato dai britannici dopo la Brexit (-25% in 3 mesi). Nelle settimane immediatamente successive al ripristino di un tasso di cambio flessibile Lira/Euro non sarebbe inverosimile un overshooting della Lira fino al -50% (d’altronde nel periodo 1992-1994 la Lira svalutò di ben oltre il 40% sul Dollaro). Simili valori estremi sarebbero possibili per via della perdita di valore reale di quella parte del debito pubblico e privato che verrebbe ridenominato in Lire (sul tema torneremo a breve). Se questo evento di ridenominazione innescasse infatti un default tecnico dei titoli, si avrebbe infatti l’esercizio di circa 100 miliardi di $ di Credit Default Swap, i derivati che proteggono dal rischio di credito e che prevedono un tasso di recupero (il recovery rate) di solo il 40%, analogo al recovery di titoli obbligazionari senior. La richiesta improvvisa di valuta estera (Euro) necessaria a regolare questi contratti avrebbe un effetto svalutativo immediato sul nuovo tasso di cambio Lira/Euro, che sarebbe predominante nel breve termine.

Anche se fosse la Spagna o la Francia ad abbandonare l’Unione si sperimenterebbe una svalutazione sostenuta della rinata moneta nazionale; soltanto pochi Paesi come Germania, Olanda o Austria sarebbero soggetti ad una rivalutazione dell’ipotetica nuova valuta. Con una valuta debole sarebbe più difficile ripagare debiti e prestiti denominati in Euro; più la svalutazione sarebbe severa maggiori ripercussioni si avrebbero sull’economia del Paese debitore. Si sperimenterebbero fallimenti a catena di imprese, banche ed addirittura anche il governo potrebbe entrare in difficoltà. È dunque razionale ipotizzare che il governo del Paese uscente cercherebbe di ridenominare quante più attività finanziarie possibile in Lire in base alla Lex Monetae per ridurre il fardello del debito e poter sfruttare la ritrovata autonomia di battere moneta.

Ma è davvero possibile? Secondo la letteratura internazionale dipende tutto dalla legge che governa il contratto, una postilla considerata in passato del tutto marginale. Insomma, se ho acquistato un’obbligazione dello Stato Italiano il foro competente è Roma; dunque teoricamente il governo può decidere di restituirmi a scadenza 100 nuove lire invece che 100 Euro. Diverso è il destino di contratti come prestiti con banche estere o contratti derivati il cui foro competente è Londra o New York; in questo caso la divisa non potrebbe essere cambiata e dovrei rassegnarmi a effettuare i pagamenti in valuta forte. Questo principio giuridico sembra solido e condiviso: in base ad esso si può ragionevolmente affermare che tutto il debito pubblico e privato soggetto alla legge nazionale verrebbe denominato in nuove Lire (dunque anche il mutuo che dovessimo avere acceso con una filiale italiana di una banca estera). I depositi bancari sarebbero espressi in Lire; lasciandoli in una banca tedesca in Germania preserveremmo il loro valore in Euro ma poi bisognerebbe recuperarli e non è così scontato se venissero imposti dei controlli sui movimenti di capitale così com’è accaduto in Grecia. Anche il valore di azioni di imprese quotate sul mercato italiano sarebbe trasformato in Lire.

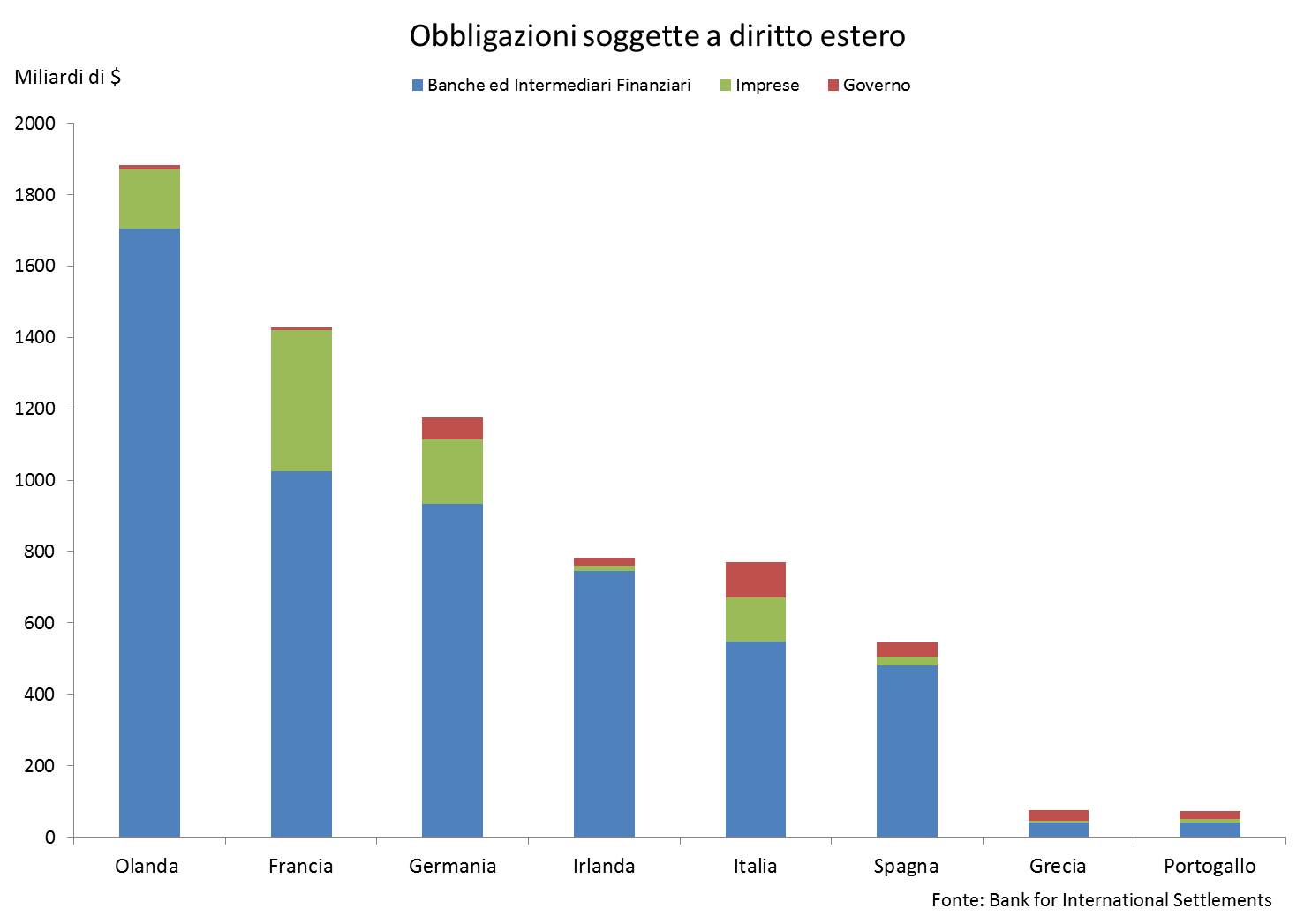

Per i prestiti e le obbligazioni emesse da banche ed imprese il discorso sarebbe più complicato: dipende dalla legge di riferimento. Più un Paese è esposto con l’estero, più soffrirebbe nel ripagare debiti in Euro con moneta svalutata. Chi è messo peggio? I nuovi dati BIS – riportati in Figura 1 – costruiscono la categoria dei “debiti internazionali” che contengono al loro interno come sottoinsieme tutti i debiti soggetti a legge estera. Di conseguenza utilizzando questi dati si ha una naturale sovrastima degli effettivi contratti di diritto estero, ma in contropartita si dispone dei dati più accurati disponibili attualmente. Tenuto conto di questi caveat notiamo come sia l’Olanda a prendersi i maggiori rischi: quasi 1900 miliardi di $ di debito, tutto a carico di banche ed imprese. A seguire la Francia con 1500 miliardi. Anche l’Irlanda, considerata le piccole dimensioni della sua economia non scherza: 780 miliardi di debito estero emesso da intermediari finanziari. L’Italia è in posizione intermedia con 770 miliardi.

Figura 1

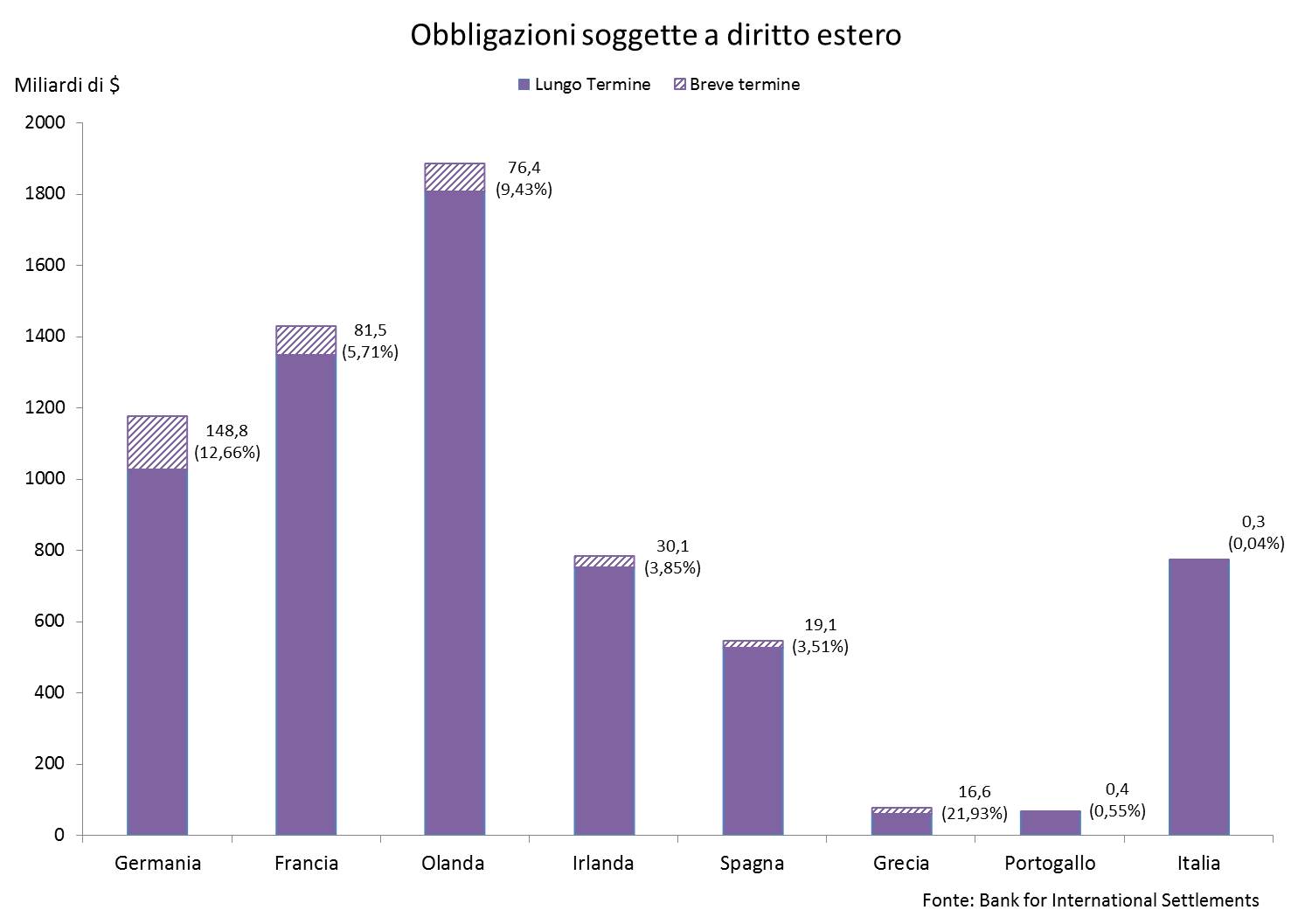

Se il debito da ripagare in valuta estera è a breve termine, la situazione per il Paese debitore si fa oltremodo seria. In questo caso, nonostante il recupero della sovranità monetaria e pur supponendo una banca centrale cooperativa con le esigenze di finanziamento del governo, non si può escludere una sequenza di fallimenti di banche e imprese particolarmente esposte con l’estero (cfr. Figura 2).

Figura 2

A prescindere dai valori assoluti, è importante la quota di debito a breve termine rispetto al totale: in questa prospettiva è la Grecia ad essere messa peggio, con circa il 22% di debito estero a brevissimo termine, da restituire entro un anno; delicata anche la situazione olandese, che combina un alto valore assoluto (76 miliardi) con una significativa percentuale rispetto al totale (9,43%). Praticamente nulla invece la quota di debito con scadenza ravvicinata detenuta da soggetti (banche, imprese e governo) di nazionalità italiana.

Ciò che emerge in maniera netta dall’analisi combinata delle Figure 1 e 2 è che il debito soggetto a legge estera non è un problema dei governi ma del sistema finanziario europeo, che è fortemente interconnesso. Per questo un’uscita dall’Euro di sicuro innescherebbe una crisi bancaria; un piano di emergenza dovrebbe concentrarsi sul supporto di preziosa valuta estera alle banche, come d’altronde ha fatto la Bank of England nei giorni successivi alla Brexit. Se il governo è in avanzo primario (e l’Italia lo è, dal 1992), non dovrebbe avere problemi con il debito in Euro nell’immediato.

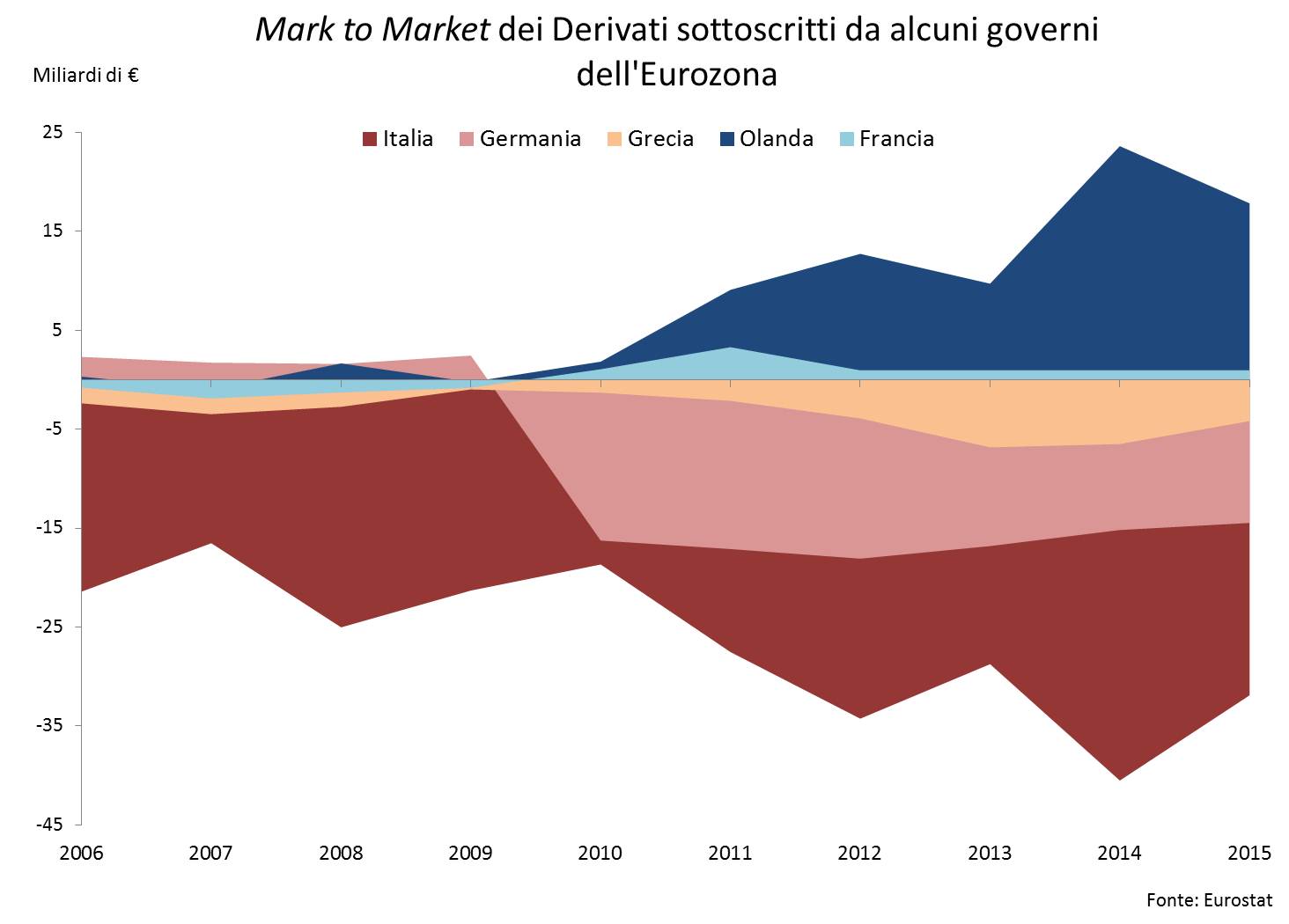

Per completare il quadro è necessario però considerare anche i derivati di Stato ed Enti locali (Foro competente Londra o New York). Le banche controparti ne chiederebbero la chiusura anticipata e per l’Italia si materializzerebbero immediati pagamenti per circa 40 miliardi di euro non ridenominabili in valuta debole. Ci sarebbero anche i derivati di banche ed imprese su cui però non ci sono stime affidabili. (cfr. Figura 3).

Figura 3

La Figura 3 delinea l’evoluzione del valore di mercato dei derivati sottoscritti dai governi dell’Eurozona dal 2006 al 2015; come si può notare l’Italia è il Paese più soggetto a perdite potenziali, seguito dalla Germania. In entrambe i casi il valore di mercato ha assunto valore negativo in corrispondenza del calo strutturale dei tassi di interesse nell’Eurozona a seguito della crisi del 2008-2009. Dalla sola analisi di questo dato si evince come questi contratti siano verosimilmente derivati di tasso di interesse e prevedano con tutta probabilità il pagamento di un tasso di interesse fisso fuori mercato da parte del governo in contropartita della ricezione di un tasso variabile sempre più basso. Notevole è il peso delle perdite potenziali dai derivati sottoscritti dalla Grecia, per via delle ridottissime dimensioni del suo PIL. Hanno valore positivo invece i mark to market per Francia ed Olanda, con l’andamento dei derivati olandesi che risulta – in maniera interessante – speculare rispetto a quello italiano.

Parecchio strana rimane comunque la posizione complessiva della Germania. Per i tedeschi i 1175 miliardi di debito estero di cui alle Figure 1 e 2 ed i 15 miliardi di Figura 3 sono un’opportunità più che un rischio, visto che sarebbero ripagati in una valuta più debole del nuovo marco, ottenendone pertanto un vantaggio!

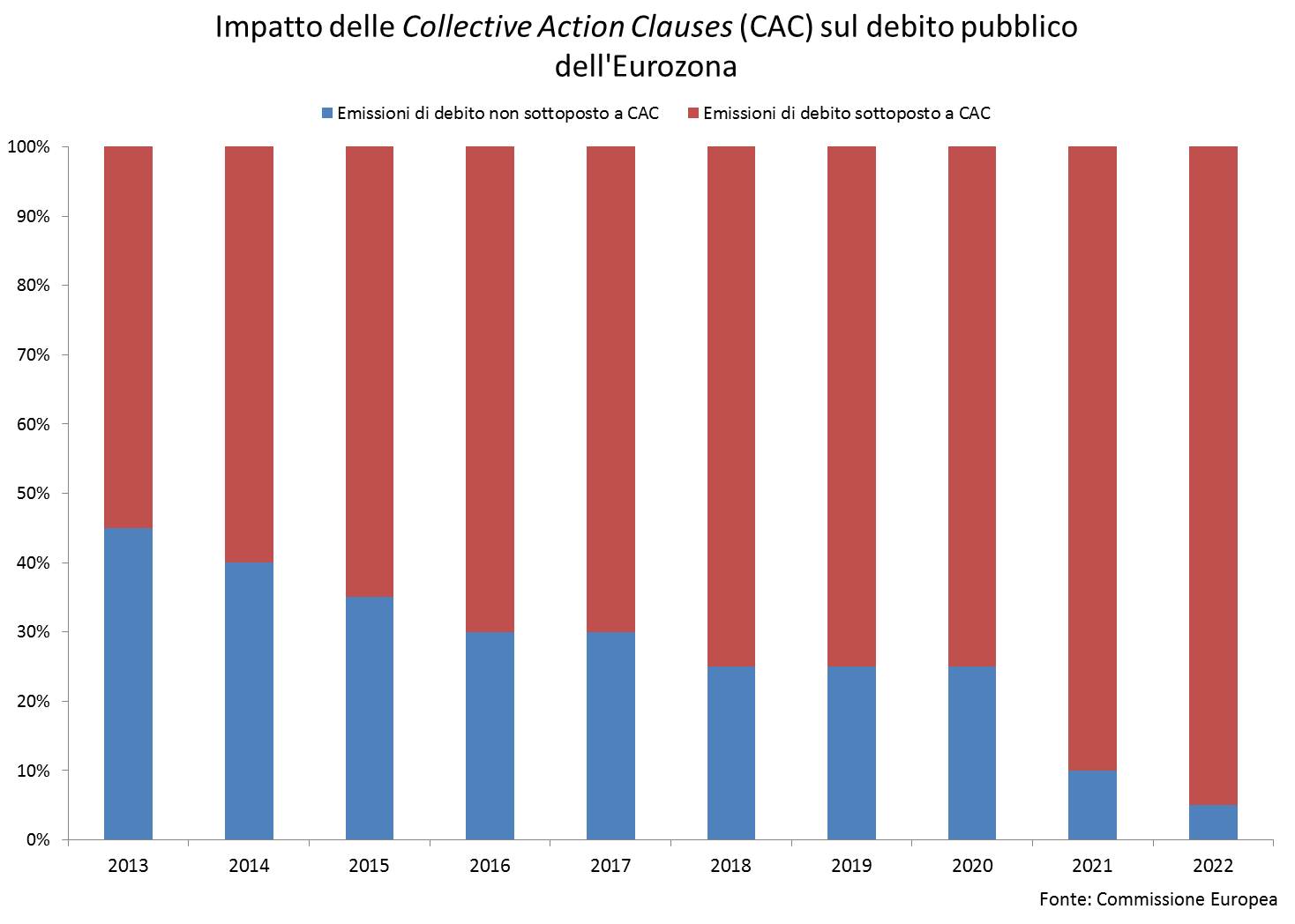

Da una prospettiva più ampia, permangono forti perplessità sulla fattibilità operativa di questo enorme processo di ridenominazione, soprattutto se consideriamo che dal 2013 una parte via via progressivamente più ampia del debito pubblico europeo (ad eccezione dei titoli con scadenza inferiore ad 1 anno) è contraddistinto da clausole automatiche (le Collective Action Clauses – CAC, cfr. Figura 4) che aumentano il potere dei creditori nel caso un governo voglia ristrutturare o ridenominare il debito. Il principale creditore dei governi dell’Eurozona è la Banca Centrale Europea che su alcune emissioni detiene da sola il 25% del controvalore, una condizione sufficiente per porre il veto su proposte di ristrutturazione o ridenominazione del debito. In un’ottica conservativa è abbastanza ragionevole considerare il ruolo della BCE uno scoglio difficile da aggirare che rende di fatto questo debito non ridenominabile e dunque come se fosse soggetto a legge estera.

Figura 4

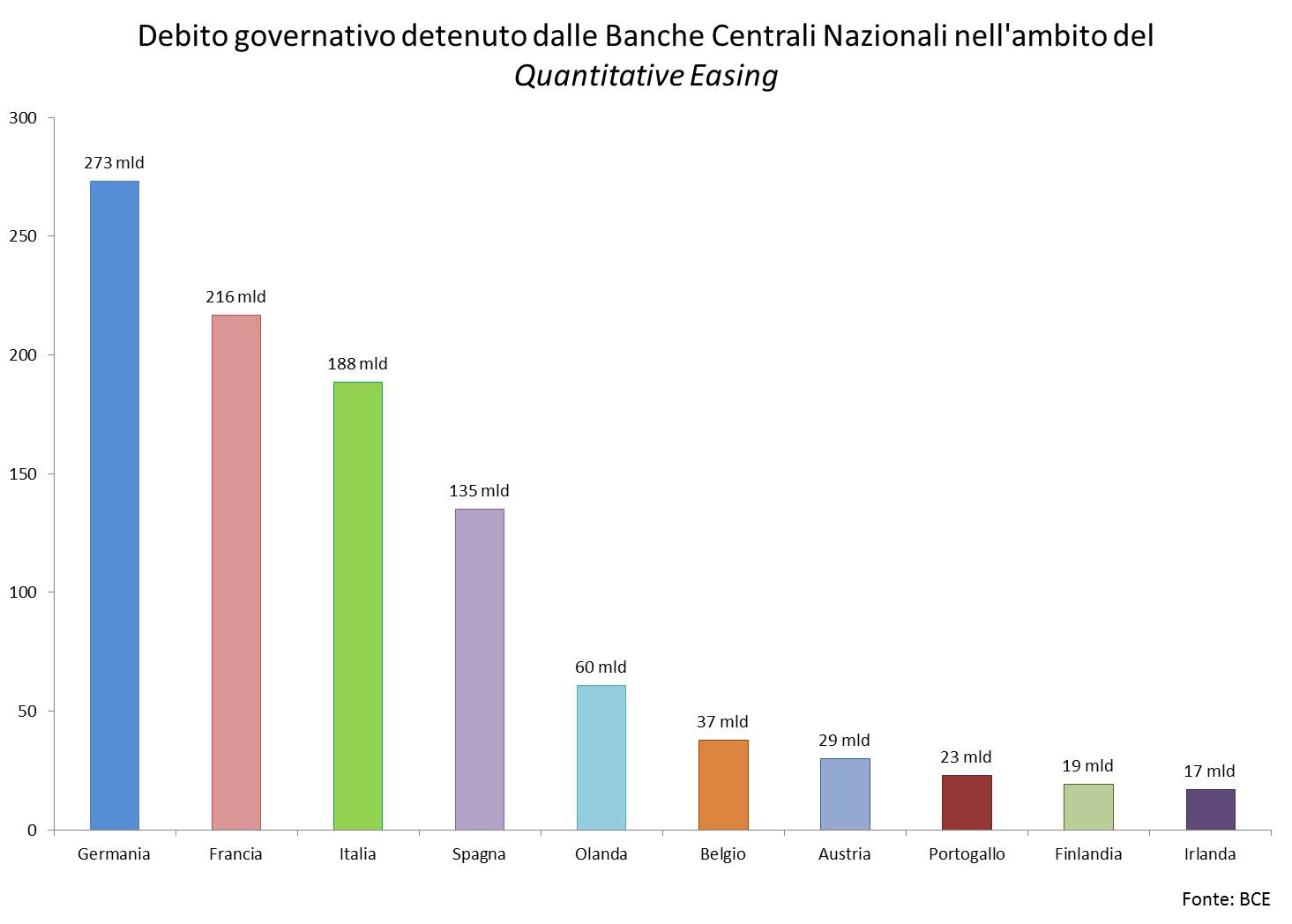

Il ruolo della BCE nel ridurre l’impatto dell’applicazione della Lex Monetae diventa più evidente se si tiene conto anche dei quasi 200 miliardi di titoli di Stato comprati dalla Banca d’Italia nell’ambito del Quantitative Easing con i fondi della Banca Centrale Europea (cfr. Figura 5 per un quadro aggiornato a livello europeo del programma di acquisto titoli). Qualsiasi perdita di valore dei titoli dovuta alla ridenominazione sarà sopportata in prima battuta dalla Banca d’Italia e non certo dalla BCE. È quindi ragionevole considerare anche questa fetta di debito come se fosse soggetta a legge estera.

Figura 5

In ogni caso è bene spingere la ricerca in questo campo, che è rimasta troppo indietro solo per ragioni ideologiche. È bene esplorare, ad esempio esaminando anche gli effetti sulla bilancia dei pagamenti. Come dice il vecchio adagio “Spera il bene, preparati al peggio”.

Devi fare login per commentare

Accedi