Ambiente

L’economia desnuda

La società cambia i suoi rapporti economici o è l’economia che modifica i paradigmi della società?

Premessa

Si fa sempre più pressante l’onda della nuova rivoluzione industriale. In effetti lo avvertiamo nel quotidiano perchè la società è cambiata. Il secolo breve, il XX, fu segnato da una lunga, lunghissima guerra durata dal 1914 al 1945, con la soluzione di continuità di uno iato armistiziale dal 1919 al 1939. Venti piccoli anni, gravidi di involuzione nazifasciste, che avrebbero potuto determinare la fine degli Stati e delle nazioni originate dalla pace di Vestfalia del XVII secolo. Il XXI secolo sarà, molto verosimilmente, il secolo della Transizione Continua che ci porterà alla ulteriore Rivoluzione e, in questo caso, post-industriale.

Le rivoluzioni industriali sono, come noto, quattro: la prima trova la sua origine nella scoperta delle materie del sottosuolo, carbone, ferro, la loro lega, l’acciaio. La loro miglior resa industriale arrivò con l’impiego delle macchine a vapore. Era ancora l’epoca del mercantilismo, quando dominavano le idee economiche di Adam Smith, l’economia era basata sullo scambio di prodotti finiti. La seconda rivoluzione industriale attraversò i confini tra il XIX e il XX secolo, quando la scoperta del petrolio, con le prime trivellazioni di Rockefeller in Pennsylvania, anticipò il motore a scoppio, a quattro tempi. Poi arrivarono l’elettricità, l’elettrotecnica, l’industria chimica, le prime telecomunicazioni di Marconi, Meucci, Bell, che furono pietre miliari della seconda rivoluzione industriale. Nel XX secolo la terza rivoluzione avvenne nel dopoguerra con l’energia nucleare, l’elettronica, mentre la società industriale post-fordista diventava sempre meno produttiva e più di comunicazione. Ogni infatti sono le più moderne tecniche di informazione e comunicazione che contrassegnano la quarta rivoluzione industriale che presenta quattro direttrici di sviluppo: l’utilizzo dei dati, l’interazione tra uomo e macchina, la manifattura additiva e la robotica.[1]

Tuttavia la società di oggi si riscopre inquinata dai fossili, avendo ad essi affidato il suo sviluppo in senso univoco. Ci siamo svegliati all’alba del XXI secolo con una nube di smog che ha imposto una transizione energetica e modificato il profilo dello stile di vita da Oil Lifestyle in NonOil lifesyle. Congiunzione fatale quella in cui la transizione energetico-ambientale incrocia la migrazione verso la nuova economia dei dati che si nutre non più di produzione industriale, quale mix di lavoro + capitale, bensì di prodotti immateriali e digitali.

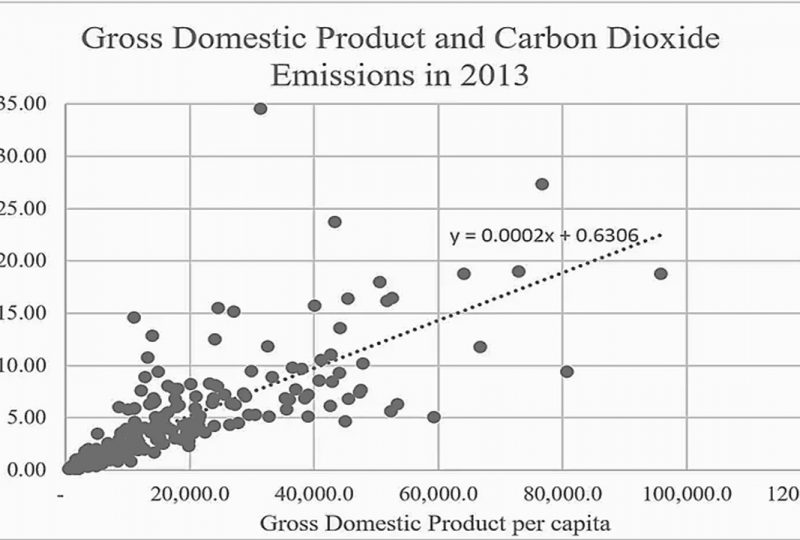

È forse questa la chiave di lettura per comprendere gli avvenimenti d’inizio secolo, le Guerre del Golfo, la Lehman Brothers, la pandemia fino alla guerra in Ucraina. Epifenomeni e non cause primarie della crisi globale. Forse lo stesso scontro secolare tra neoliberismo e politiche di sostegno mediante l’investimento pubblico, che ci riporta a Keynes, sta dissolvendosi. Appare allora immaginifico, evanescente ma sempre elegante il tratto di pennello di Giorgio Ruffolo, poi divenuto titolo di un suo volume, “Il capitalismo ha i secoli contati”. Inscrivere nel contesto della nuova economia digitale, la transizione energetica, le nuove forme di occupazione ed infine la salvaguardia dell’ambiente è compito reso difficile dalla mancanza di public policies che stentano a nascere mentre la società è già proiettata in avanti. Comprensibile che ci si muova nel terreno scivoloso delle crisi globali e congiunturali tra nuovi scenari geopolitici e un germoglio di politica G-local che comincia a fare capolino, laddove si cerchi di trasferire la pressione territoriale sul piano della globalizzazione economica.[2] Dunque cambia il paradigma dell’economia. E ci si chiede quali siano i parametri più corretti per verificare la potenzialità di una nazione, visto che dalla economia dei beni e immateriali siamo scivolati ad una nuova forma di sviluppo che vede nella acquisizione di dati, e loro gestione, la più moderna forma di arricchimento. Parametri di valutazione della forza economica di un paese. Nostro compito è dunque approfondire la geopolitica del petrolio che ha caratterizzato lo sviluppo del mondo nel XX secolo, che non arretra perché il mercato è ancora molto effervescente con una domanda inarrestabile specie del mondo asiatico, tanto energivoro quanto proiettato verso il gradino politico più alto del mondo. Da più parti si dice che “un indiano emette poco più di 2 tonn di gas serra /anno” e ancora “se l’India avesse la propensione di sviluppo della Cina in poco più di un decennio avremmo 109 miliardi di tonn di gas serra e quindi l’aumento oltre i 2 C di T terrestre” (Andrea Barbabella, 2023)[3]. Il ragionamento appare corretto, tuttavia vi è un distinguo sostanziale tra consumo antropico del singolo che va scorporato dalla produzione industriale. Infatti, pur ammettendo la natura antropica delle emissioni, quelle pro-capite, dettate dal “Life Oil Style”, appartengono ai paesi con più alta propensione al consumo mentre quelle derivanti da intensa attività produttivo-industriale risalgono ai Paesi con minore GDP (Gross Domestic Product) o PIL (Prodotto Interno Lordo), in via di emersione.

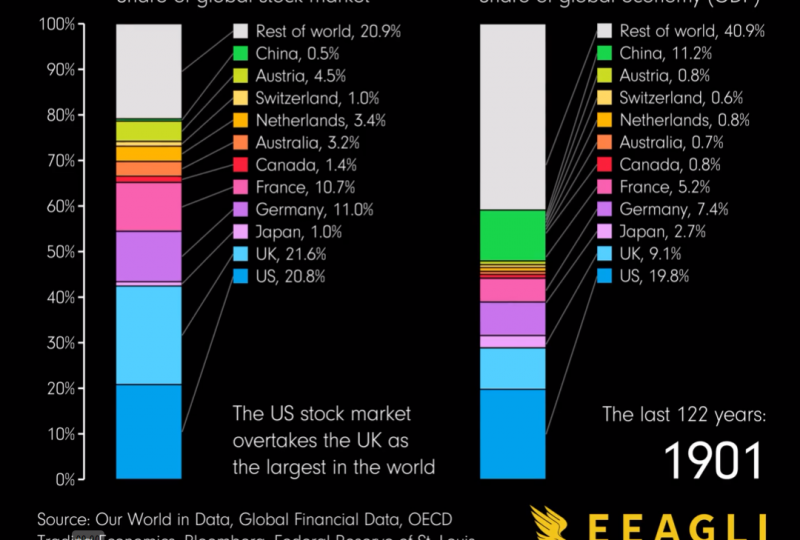

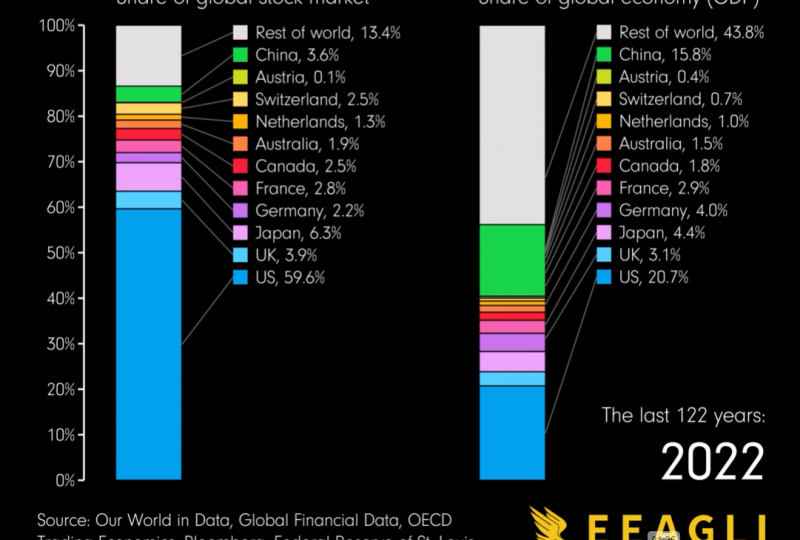

In questi ultimi decenni, la produzione di CO2 assume un ruolo inedito e imprevisto, quello di indice di sviluppo e quindi parametro competitivo per una nazione. Come si possono distinguere le due fasce di paesi produttori di gas serra? È la relazione tra GDP, propensione al consumo, e soprattutto l’aspetto demografico della dipendenza senile e giovanile (età mediana e quindi quantizzazione della forza lavoro) che svelano la tipologia socio-economica di queste nazioni e assumono il ruolo di valori indispensabili per un calcolo realistico di insostenibilità, Figura 1. I dati confermano l’esistenza di una relazione di lungo periodo statisticamente significativa tra crescita economica ed emissioni di anidride carbonica [4], rivelando che, in media, una variazione dell’1% nel PIL porta a una variazione di 0,072 nelle emissioni di CO2, (H. Archer, 2014). La misura di questi parametri indica nei paesi post-fordisti una produzione antropica o individuale di gas-serra inferiore a quella dei paesi a tasso futuro di sviluppo industriale.[5] Si desume che la vera transizione, il passaggio definitivo dal fossile alle energie alternative avverrà solo quando lo sviluppo di un Paese sarà disallineato dall’uso del fossile. Dunque lo zoom sulla insostenibilità ambientale va orientato verso i Paesi in fase di attiva industrializzazione rispetto ai paesi consumatori in cui è solo lo stile di vita, la flessibilità e la mobilità ad essere fattori serra-responsabili. O altrimenti dovremmo dedurre che il CO2 non è parametro del tutto confacente ad esprimere l’effetto serra. E dovremmo quindi prendere in considerazione l’altro gas-serra, il methane il cui ruolo nel cambiamento climatico appare, secondo gli ultimi report [6], lungi dall’essere marginale. Se sono stati i fossili a determinare lo sviluppo industriale e quindi economico e se oggi ci rendiamo conto che questo stesso sviluppo non coincide più con un accrescimento, si desume che la transizione energetico-ambientale non è tanto dovuta all’inquinamento che sembrava invece variabile primaria, quanto alla stessa evolutività dell’economia che transitando verso la forma di produzione e scambio dati, non ha più bisogno di merci materiali, ma immateriali, per produrre profitto. Tesi: Se dunque cambia la società perché evolve la sua economia e se dobbiamo necessariamente operare una classificazione di paesi, a quali parametri dobbiamo fare riferimento per ottenere una valutazione comparativa? Se la produzione industriale si avvia al tramonto – e questo ormai avviene dal periodo post-fordista- il GDP, Gross Domestic Product, nella lingua italiana PIL, Prodotto Interno Lordo è parametro valido per indicare la qualità dello sviluppo di un paese? La risposta viene demandata ad un’altra valutazione che di recente affianca il GDP nella classificazione del potere economico: lo Stock market, ossia il mercato azionario. Quota del mercato azionario versus PIL, nel mondo dal 1900 al 2022. In questa fase di transizione ambientale, energetica e produttiva appare sempre la necessità di identificare un trend di crescita, diversificata dallo sviluppo industriale a sua volta dominato dai fossili. La quarta rivoluzione industriale ci porta a spron battuto verso un’economia sempre più lontana dalla produzione di merci e prodotti e si identifica con l’acquisizione e lo scambio di dati, di cognizioni digitali, con la chiave di lettura fornita dall’AI e quindi di un profondo cambiamento dei paradigmi economici fin qui utilizzati. Dovremo quindi adattare i parametri economici e le guida di stima alle nuove prospettive economiche. Partiamo dunque dal presente che ci offre due parametri essenziali. PIL, prodotto Interno lordo o Gross Domestic Product e mercati azionari. · Il primo, GDP, rappresenta il valore totale di tutti i beni e servizi prodotti in un’economia in un dato anno, compresa la spesa pubblica. · Il secondo, la Capitalizzazione del mercato azionario riflette il valore di tutte le azioni in circolazione nel mercato azionario, il cui prezzo è variabile e basato su diversi fattori, tra cui la performance finanziaria attuale e prevista, nonché le condizioni economiche (Eagle J., 2023). Nel corso dei decenni, a causa delle turbative dovute alla Guerra Mondiale, 1915-1945 con lo iato armistiziale 1918-1939, la distribuzione del GDP (Gross Domestic Product) è apparsa diversificata nel tempo mentre il mercato azionario globale rimaneva dominato da alcuni mercati finanziari sviluppati, come quello di Londra e poi di New York. Furono gli Accordi di Bretton Woods a sganciare la sterlina dal gold standard e attribuire al dollaro il carattere di valuta di riferimento negli scambi commerciali e dunque finanziari. Il baricentro economico e finanziario passava il testimone da Londra a New York, nel 1971 nasceva il NASDAQ (National Association of Securities Dealers Automated Quotation) e la Stock Exchange mentre la terza rivoluzione industriale si apprestava a diventare post-fordista e sempre meno industrializzata. E nello stesso anno, il 15 agosto, il Presidente Nixon, consapevole di tutto ciò, sgancia il dollaro come moneta di riferimento dichiarando finita la fase della convertibilità in oro, chiude l’era di Bretton Woods, deprezza il dollaro e aumenta le esportazioni ma al contempo cambia i paradigmi dell’economia e degli scambi commerciali mondiali, rendendo i cambi da fissi variabili. Prima di approfondire il divario tra PIL e capitalizzazione del mercato azionario, è importante comprendere la differenza fondamentale tra le due misure. In sostanza, i cambiamenti nel PIL rispecchiano la salute e la crescita dell’economia. Nel frattempo, le valutazioni del mercato azionario sono più lungimiranti e tracciano il modo in cui si prevede che società e settori specifici forniscano valore agli azionisti. Oltre a queste differenze fondamentali, ecco altri due fattori che potrebbero influenzare la divergenza tra mercati azionari e PIL: 1. Maturità del mercato finanziario: non tutte le economie hanno mercati finanziari ugualmente sviluppati o accessibili. I mercati finanziari maturi come quello statunitense offrono un ambiente più favorevole all’accesso delle imprese al capitale pubblico sia per ricchezza dei capitali industriali sia per tendenza liberista che tende a privilegiare il capitale rispetto l’investimento pubblico nei servizi e nei social goods. 2. Composizione economica: la struttura di un’economia potrebbe non sempre rispecchiare il suo mercato azionario. Ad esempio l’agricoltura di un paese potrebbe generare un’ampia porzione del PIL, ma potrebbe non sufficientemente redditizio da essere ben rappresentato nel mercato azionario. Inoltre, fattori come la stabilità politica e il contesto normativo di un paese possono anche influenzare la volontà degli investitori di investire nei suoi mercati azionari. Tenendo presente questo contesto, verifichiamo nell’arco di un secolo e più la composizione del mercato azionario globale e del PIL e il loro cambiamenti. Nel 2022, gli Stati Uniti rappresentavano il 59% della capitalizzazione del mercato azionario globale, con una quota del 21% del PIL globale. Per contestualizzare il dato, la Cina rappresenta solo il 4% del mercato azionario globale nonostante rappresenti il 16% del PIL globale. James Eagle esplora le radici di questa disconnessione con due grafici, qui riportati nelle Fig. 2 , che mettono a confronto la quota dei paesi nel mercato azionario globale e nel PIL globale nell’arco di 122 anni, dal 1900 al 2022. Nel 1900, sia il mercato azionario che l’economia globale erano piuttosto diversificati. Il Regno Unito aveva il mercato azionario più grande, mentre gli Stati Uniti detenevano la quota maggiore del PIL.Nel frattempo, la Cina, allora imperiale con la dinastia Qing, era la seconda maggiore economia con l’11% del PIL globale, ma rappresentava solo lo 0,4% del mercato azionario mondiale. Nel 1901, gli Stati Uniti superarono il Regno Unito come mercato azionario più grande del mondo. Nel 1945 sono gli accordi di Bretton Woods che sanciscono il sorpasso USA nei confronti di UK con un GDP quattro volte superiore ( 30% rispetto al 7% inglese) e lo stock market al 46% rispetto al 15 % degli inglesi. Si stava estendendo e consolidando il dominio USA, rappresentando quasi la metà del mercato azionario mondiale e il 30% del PIL globale. Con la crescita di altre economie, la quota americana del PIL globale iniziò a diminuire, ma la sua quota di mercato azionario continuò ad aumentare e raggiunse il picco del 71.6% nel 1966. Tuttavia, il picco fu di breve durata, con l’economia giapponese che sperimentò una notevole ripresa. Un esempio di scuola di trasferimento dell’economia produttiva a quella finanziaria, dalle merci alla monetizzazione di queste.

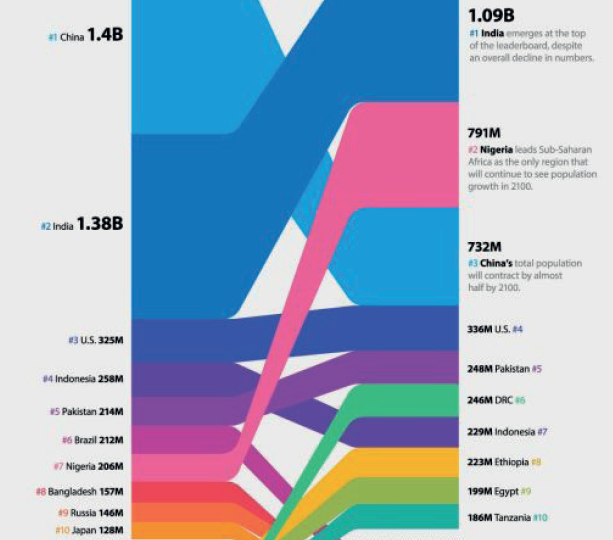

Dopo la seconda guerra mondiale, fu l’economia giapponese a far crescere il PIL, dal 3% nel 1950 a oltre l’8% negli anni ’80, con una base industriale solda e del tutto rinnovata dopo la guerra. Allo stesso tempo, la quota del Giappone nel mercato azionario globale è cresciuta da meno dell’1% nel 1950 al 40% nel 1988, rendendolo per breve tempo il paese con il mercato azionario più grande. Ma ben presto ci si accorse che era una “bolla” portando poi all’inizio degli anni ’90 il Paese in crisi recessiva, quando soprattutto furono contingentate le esportazioni con imposizioni di dazi. Da allora, sia l’economia che il mercato azionario statunitense sono stati i più grandi del mondo. Fig. 3.

XXI secolo: dominio degli Stati Uniti e crescita della Cina. L’inizio del XXI secolo ha consolidato il ruolo degli USA nel mercato azionario globale, supportata dall’ascesa di giganti della tecnologia come Apple, Google e Amazon che si impongono nella classifica delle teste di serie azionarie. Cambia la valutazione del Dow Jones, il listino privilegiato delle “vedove” e di sicuro rifugio azionario. Si anima la Borsa di Wall Street con la bolla tecnologica e nel 2022 i Magnifici sette titoli, ovvero Nvidia (NVDA), Tesla (TSLA), Meta Platforms (META), Apple (AAPL), Amazon.com (AMZN), Microsoft (MSFT) e Alphabet (GOOGL), registrano un’impennata nella prima metà dell’anno grazie soprattutto all’entusiasmo per l’intelligenza artificiale. Anche se non sono mancati crolli azionari di questo settore come nel settembre 2022. 14 di quel mese il Dow Jones è crollato del -3,94%, il Nasdaq Composite ha chiuso in calo del -5,16%. Nello specifico, Apple ha perso 154,11 miliardi di dollari di capitalizzazione di mercato, Microsoft è scesa del -5,5%, Alphabet -5,9%. La stretta inflazionistica delle FED ha mietuto vittime, tuttavia la nuova prospettiva appare ottimistica quando la recessione lascerà il posto alla nuova ondata di investimenti. Allo stesso tempo, il panorama economico globale è cambiato con l’ascesa di mercati emergenti come la Cina, con tassi di crescita medi annuali di circa il 10%. Nel 2010, la Cina rappresentava il 14% del PIL globale. Tuttavia, i mercati azionari cinesi non sono cresciuti così velocemente e le borse statunitensi hanno dominato i mercati azionari per tutti gli anni 2000. Nel 2022, gli Stati Uniti rappresentavano più della metà della capitalizzazione del mercato azionario mondiale, seguiti dal Giappone. Questo è potuto avvenire grazie alle normative rigorose, instaurate sin dai tempi di Roosevelt come il Maloney Act antitrust del 1936, che offrono stabilità economica indipendentemente dalla variabilità politica. Inoltre, con l’alta gamma di produzione, gli Stati Uniti possono condizionare il mercato, basti pensare alle Holding petrolifere e all’Automotive che fino alla seconda metà del XX secolo non aveva la concorrenza tedesca. Questa poi, incappata nel Dieselgate, ha offerto all’America Trumpiana il ripristino della sua primazia industriale con 31 delle 50 aziende a più alto tasso di produzione al mondo, in una vasta gamma di settori diversi. Nel frattempo, il mercato azionario cinese rappresenta il 3,6% del totale globale, rispetto allo 0% del 2000. Nonostante sia un attore relativamente più piccolo nel mercato azionario globale, l’economia cinese è enorme e rappresenta quasi il 16% del PIL globale. la Next Economy della IV rivoluzione industriale. Date le differenze fondamentali tra capitalizzazione del mercato azionario e PIL, è probabile che la divergenza tra queste due misure persista in futuro. Ad esempio, si prevede che molte economie emergenti in Africa e in Asia aumenteranno i loro capitali rapidamente nei prossimi decenni, aumentando probabilmente la loro quota del PIL globale. Tuttavia, i loro mercati azionari potrebbero non seguire la stessa traiettoria (Eagle J., 2023). Sebbene gli Stati Uniti debbano far fronte alla concorrenza dei mercati finanziari emergenti, potrebbero continuare a dominare il mercato azionario globale nel prossimo futuro. Sono le interconnessioni tra GDP e Stock Market che determineranno ulteriori assetti diversificati come mostrato nella Fig. 4. Le proiezioni a fine secolo XXI indicheranno sostanziali cambiamenti: L’India sfrutterà il suo youth bulge e malgrado una sostanziale contrazione demografica si porterà in cima ai Paesi di maggiore dimensione e dinamicità economica. La Cina arretrerà, dimezzando il suo capitale demografico, e tra i due colossi asiatici si insinuerò la Nigeria forte di 720 milioni di abitanti, prima tra le regioni subsahariane. La crescita di primo rango delle nazioni africane come Tanzania, Etiopia, Egitto e dell’Indonesia completerà il quadro politico dei BRICS arricchiti di una larga quota di paesi un tempo post-coloniali. Un panorama che non vede più non solo la Russia ma la stessa Europa, confinate nel ruolo di paesi al termine del consumo del pregresso cumulo. La produzione, gli scambi potrebbero non essere affidati più alla valutazione del PIL nè dello Stock Market, in una rivoluzione economica nella quale fa capolino non più il prodotto industriale, né tantomeno il mercato azionario derivante, quanto la nuova fonte di sussistenza, il mercato agro-alimentare e quello idrico. In conclusione il futuro dell’economia del XXI secolo è affidato alla trasformazione delle merci in moneta (economia post-fordista e post-industriale) e da questa in dati globali e informazioni, economia artificiale e (forse) intelligente. Sempre che il terreno sia quello della migliore conoscenza come fonte di arricchimento.

[1] M. Tira. Introduction Panel al II Tomo del “Le conseguenze economiche delle crisi globali, a cura di A. Ferrara, Agora&CO, La Spezia-Lugano, 2023

[2] Dalla quarta di copertina del II Tomo dell’opera “Le conseguenze economiche delle crisi globali” a cura di A. Ferrara, Agora&CO, La Spezia-Lugano, 2023

[3] Andrea Barbabella è Head of energy and climate at sustainable development, Foundation Tuscia University.

[4] Cederborg J., Snöbohm S. Is there a relationship between economic growth and carbon dioxide emissions? Södertörns University, Institution of Social Sciences Bachelor thesis 15 hp Economics, Autumn semester 2016

[5] Dall’Incipit alla Parte Terza del II Tomo dell’opera “Le conseguenze economiche delle crisi globali” a cura di A. Ferrara, Agora&CO, La Spezia-Lugano, 2023

[6] Ferrara A., Di Lorenzo G. Silent killer. Methane. Capitolo 56, II Tomo, Trattato Italiano di Medicina d’Ambiente, SEU Ed., Roma, 2022, pagg. 91-102.

[7] Eagle J. Animated Chart: stock market vs GDP share, by country ( 1900-2022). VisualCapitalist.com, 2 nov. 2023

Devi fare login per commentare

Accedi