Macroeconomia

Guardiamo in faccia il debito e iniziamo a parlare di default

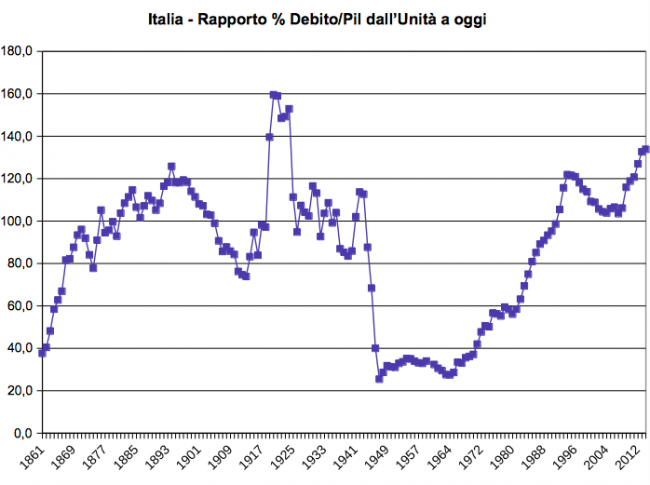

Rottamata l’austerità antisviluppo, la politica economica del governo Renzi cambia verso. Meno tagli alla spesa, più deficit, più debito. La legge di stabilità presentata a Bruxelles prevede un aumento dell’indebitamento netto (cioè la differenza fra spese e entrate) dello 0,4% nel 2014 e dell’1,1% nel 2015 del Pil rispetto al Documento di economia e finanza dell’aprile scorso, con un conseguente aumento del rapporto debito/Pil al 133,4% nel 2015. Il rapporto scenderà, anche se a ritmi molto più lenti del previsto, solo a partire dal 2016 grazie alla previsione di crescita economica, a tassi di interesse (spread) più bassi e a un ampio saldo fra entrate e spesa pubblica al netto degli interessi (il cosiddetto avanzo primario) che progressivamente sale dall’attuale 1,7 fino al 3,9% nel 2018. Si accolgono le piccole correzioni arrivate da Bruxelles, ma il senso è questo: lasciateci sfiorare il parametro del 3 per cento, penseremo domani al pareggio di bilancio, quando la crescita economica renderà tutto più facile.

Nel frattempo il nostro debito pubblico cresce inesorabilmente. Secondo le ultime rilevazioni di Eurostat, ha già raggiunto nel secondo trimestre di quest’anno la quota 133,8 per cento del Pil. Ovvero 2.168,855 miliardi di euro, superando le previsioni per il 2015. Se si escludono gli anni del primo dopoguerra, è il valore più elevato della storia italiana dalla riunificazione a oggi. Una regola semplice e intuitiva governa l’andamento nel tempo del rapporto debito: il rapporto cresce quando il tasso d’interesse reale (=al netto dell’inflazione) è superiore al tasso di crescita dell’economia. In queste condizioni se si vuole stabilizzare il debito, è necessario generare avanzi primari che coprano la maggiore spesa per interessi. Negli ultimi vent’anni, complice la stagnazione e la bassa inflazione, i tassi d’interesse reali sono sempre stati superiori al tasso di crescita dell’economia e gli avanzi primari, pur considerevoli, non sono riusciti a compensare la differenza. Con l’esito paradossale che il debito è esploso nonostante un grande sforzo di risanamento. Dal 2008 a oggi, il rapporto è salito di 28 punti percentuali di Pil. Anni comunque di sudore e lacrime perché nello stesso periodo abbiamo generato avanzi di bilancio con cui abbiamo pagato 500 miliardi di euro d’interessi.

È chiaro a tutti, ormai anche a Bruxelles, che l’austerità è una cura letale per i paesi periferici dell’eurozona. Ma nelle nostre condizioni è opportuno indebitarci ulteriormente? Vale la pena aggiungere ulteriore carico a quel gigantesco fardello che da vent’anni affossa le nostre prospettive di crescita o ci sono alternative al deficit spending per rilanciare la nostra economia? Proviamo a partire da un presupposto che è anche un salto culturale: la considerazione che il debito pubblico è nostro, non è arrivato da Marte, ma lo abbiamo creato noi, avvallando tacitamente le politiche sbagliate che lo hanno fatto esplodere. Molti diranno che non siamo noi i veri responsabili, ma i politici che erano al governo. Ma se abbiamo accumulato tanto debito negli ultimi quarant’anni è perché abbiamo scelto di vivere al di sopra dei nostri mezzi e la politica lo ha consentito creando 500mila pensionati baby che percepiscono assegni superiori ai contributi versati, assumendo a pioggia nella scuola, nella sanità, assicurando prestazioni slegate ai costi in tutti i settori, fornendo sussidi e contributi pubblici alle imprese, forniture e appalti a condizioni non competitive e creando quei mille rivoli in cui si è incanalata la spesa pubblica. Anche i politici hanno certamente goduto di una notevole rendita di posizione, ma non avrebbero potuto mantenere il consenso a lungo se quei benefici non fossero stati distribuiti largamente fra la popolazione. Chi più chi meno, tutti ne abbiamo tratto vantaggio. Gli unici che non abbiamo invitato al banchetto della spesa in deficit sono state le generazioni future, ma quelle non hanno rappresentanti in Parlamento.

La crisi dovrebbe indurci a prendere atto che il debito è nostro e che è giunto il momento di farcene carico. Oggi. Superata l’emergenza delle finanziarie lacrime e sangue, un impegno credibile a voltare pagina per estirpare alla radice un nostro antico vizio sarebbe la migliore misura per ripartire. Da una correzione di bilancio basata sui flussi (cioè entrate e uscite), passiamo a interventi straordinari sullo stock di debito che consentano una riduzione drastica e definitiva di quell’emorragia che è la nostra spesa per gli interessi.

Ci sono diversi modi per ridurre di colpo il debito: la monetizzazione – cioè l’acquisto dei titoli pubblici da parte della banca centrale –, la tassazione patrimoniale e il default. Nell’attesa che la Bce riesca a dotarsi degli strumenti necessari per monetizzare il debito senza violare trattati e urtare sensibilità tedesche, escludendo patrimoniali poco efficaci in un paese a così elevata evasione, va considerata la terza possibilità: un default controllato e volontario – utilizzando le clausole di azione collettiva già presenti nei titoli di nuova emissione – che comporta la conversione di una parte del debito in altri titoli con scadenza superiore, irredimibili o addirittura in titoli simili ad azioni, che distribuiscano dividendi legati alla crescita del Pil (i cd. trills di Robert Shiller). Grazie all’immediato risparmio nella spesa per interessi, riduciamo le nostre esigenze di finanziamento sul mercato e liberiamo risorse per finanziare investimenti pubblici e ridurre in modo strutturale le tasse.

Nel breve termine, non sarebbe un pasto gratis. Il prezzo di mercato dei nuovi titoli sarebbe inferiore alle vecchie obbligazioni e questo rappresenterebbe una perdita in conto capitale famiglie, imprese e banche. La principale obiezione che viene mossa alla conversione è che causerebbe il collasso del sistema finanziario visto che le banche hanno in pancia 410 miliardi di titoli pubblici e non sopravvivrebbero alle svalutazioni. In realtà, la maggior parte delle nostre banche ha appena superato uno stress test che prevedeva un aumento dello spread fino a 200 punti base, che equivale a un notevole haircut sui titoli pubblici. Se prendiamo per buono il comprehensive assessment della Bce, le nostre banche sembrano piuttosto resistenti agli shock.

L’impatto della conversione potrebbe essere mitigato se i nuovi titoli fossero trattati a fini regolatori per un periodo ragionevole come illiquidi e quindi esclusi dalle valutazioni mark-to market. Ma al di là degli effetti immediati, quali effetti avrebbe sulla sostenibilità di lungo termine delle banche italiane aver gettato i semi di un vero risanamento e spezzato quel legame vizioso che le rende tanto rischiose quanto i governi a cui prestano? Con tassi d’interesse in discesa, cambi stabili grazie all’euro, molti titoli trattati sopra la pari, il che consentirebbe una conversione vantaggiosa, una quota elevata di detentori di titoli pubblici residenti (circa il 70%), ci sarebbero le condizioni per un default controllato di successo. Con un doppio dividendo: affrontare una delle maggiori vulnerabilità della nostra economia e risvegliare in un paese ormai sfiduciato uno spirito di solidarietà e di destino comune.

Devi fare login per commentare

Accedi