Finanza

Gli European safe bonds non sono la risposta giusta per quando finirà il QE

L’assenza di una condivisione dei rischi all’interno dell’Eurozona ha determinato, nel contesto della crisi finanziaria globale, un aumento della risk aversion degli investitori (sia esteri che residenti) nei confronti dei Govies dei Paesi della periferia con conseguente spostamento della liquidità verso safe assets.

A quest’emorragia si è aggiunta un’operatività a leva del settore finanziario supportata da finanziamenti straordinari della BCE funzionali alla nazionalizzazione dei rischi dapprima attraverso le banche private e, in seguito, attraverso le banche centrali nazionali (BCN). In questo quadro si collocano i fondi dei LTRO del periodo 2011-2012 usati dalle banche periferiche per comprare titoli di Stato domestici (oltre che per ripagare i debiti verso le banche tedesche) e la liquidità che, nell’ambito del Quantitative Easing, la BCE ha prestato alle BCN e che queste hanno usato per acquistare obbligazioni emesse dai rispettivi Governi.

Per l’Italia l’analisi della dinamica del saldo Target 2 e le statistiche della Banca d’Italia sui detentori di titoli di Stato mostrano che:

– la fuga di capitali alla volta del centro-nord Europa ha superato i 200 miliardi di euro;

– a partire dal 2012 la domanda di BTP da parte dei soggetti residenti del settore non finanziario è scesa di circa 2/3;

– la nazionalizzazione del debito collegata alle suddette iniezioni di liquidità della BCE sfiora i 500 miliardi di euro.

Nel prossimo futuro questo delicato assetto rischia di sgretolarsi per il concorso di più elementi. In primo luogo, le crescenti pressioni verso l’introduzione di limiti all’esposizione delle banche (sotto forma di pesi per il rischio country-specific sugli investimenti in Govies ma anche di soglie quantitative espresse in percentuale del Tier 1) renderebbero problematica la nazionalizzazione dei debiti pubblici nei bilanci delle banche private.

In più, anche la nazionalizzazione realizzata attraverso le banche centrali nazionali sarà messa in discussione dall’imminente fine del QE che determinerà evidentemente una riduzione nella domanda di titoli sovereign dell’area euro, con effetti molto diversi per i vari Paesi in relazione alla loro rischiosità. In particolare, la riduzione e la successiva interruzione degli acquisti di Govies da parte delle BCN – magari aggravate da un eccesso di offerta di titoli sul mercato qualora la BCE decidesse di sterilizzare in modo più o meno graduale il QE – potrebbero scatenare una nuova esplosione degli spread.

Analisi di primari investitori istituzionali stimano in circa 500 miliardi di euro lo sforzo che sarà richiesto al risparmio nazionale per evitare eccessive tensioni sulla struttura a termine dei tassi di interesse del nostro debito pubblico.

Analogo problema riguarderebbe ovviamente anche gli altri Paesi della periferia dell’Eurozona dove peraltro il livello di risparmio investito in attività finanziarie in rapporto al PIL non è affatto paragonabile con quello dell’Italia.

In sintesi, la scarsa domanda di titoli sovrani dei Paesi periferici da parte degli investitori potrebbe presto diventare un affaire molto serio per l’Euro-burocrazia. Non a caso negli ultimi tempi il Comitato Europeo per il Rischio Sistemico (ESRB) e la BCE stanno riconsiderando una proposta del 2011 sulla creazione di European Safe Bonds o ESBies, cioè obbligazioni europee prive di rischio intese a rimpiazzare il Bund come investimento sicuro (safe haven) nella nostra area valutaria e a contrastare la nazionalizzazione dei debiti pubblici dei Paesi periferici.

L’idea di base degli ESBies è semplice: una società-veicolo sovranazionale (il candidato n.1 è il Fondo salva-Stati ESM) rileverebbe dalle banche titoli dei vari Paesi membri finanziandosi con l’emissione di titoli pan-Europei ripartiti in più tranches. Questa cartolarizzazione aumenterebbe la disponibilità di collaterali di buona qualità per il sistema bancario e porrebbe fine al circolo vizioso banche-Stati. A sua volta, il rinnovamento degli attivi bancari agevolerebbe l’introduzione di pesi per il rischio (oggi assenti) sui titoli di Stato nella regolamentazione prudenziale delle banche.

È chiaro che in un contesto di crisi della domanda come quello che si prospetta a breve, gli ESBies potrebbero fare la differenza: i Govies finirebbero infatti parcheggiati nell’attivo del veicolo facendo così rientrare (almeno in parte) il rischio di una nuova fiammata dello spread.

Niente male. Ma attenzione alle semplificazioni eccessive che in materie così tecniche a volte sono dei “falsi amici”, come direbbero gli inglesi.

Un primo aspetto “architetturale” è che gli ESBies non sono progettati per funzionare come Treasuries dell’Eurozona, in quanto i rischi incorporati nelle obbligazioni governative rilevate dal veicolo non sono condivisi tra gli Stati membri. Non essendoci risk-sharing ogni Paese resterebbe l’unico responsabile degli impegni di pagamento associati ai suoi titoli di Stato e, quindi, manterrebbe il suo rischio di default e il connesso livello di rendimento richiesto dai mercati. In altri termini non è prevista alcuna forma di mutuo supporto fra gli Stati dell’Euro funzionale ad alleviare il fardello delle economie più sofferenti e indebitate. Ne discende che se da un lato è vero che i Govies conferiti al veicolo – essendo sostanzialmente un investimento hold-to-maturity (cioè da detenere sino a scadenza) – non parteciperebbero attivamente ad eventuali episodi di massive sell-off che potrebbero mettere in tensione gli spread, dall’altro lato è altrettanto vero che le probabilità di default di questi titoli e, per il loro tramite, anche quelle dei titoli emessi dal veicolo (seppur con le trasformazioni funzionali derivanti dall’ingegneria finanziaria degli ESBies) rifletterebbero senza sconti eventuali movimenti sulle curve dei rendimenti sovereign dei relativi emittenti.

Inoltre, per consentire l’emissione di titoli poco rischiosi, è previsto un investimento predominante in Bund da parte del veicolo, aspetto certamente non ottimale per i Paesi periferici largamente indebitati, a partire dall’Italia.

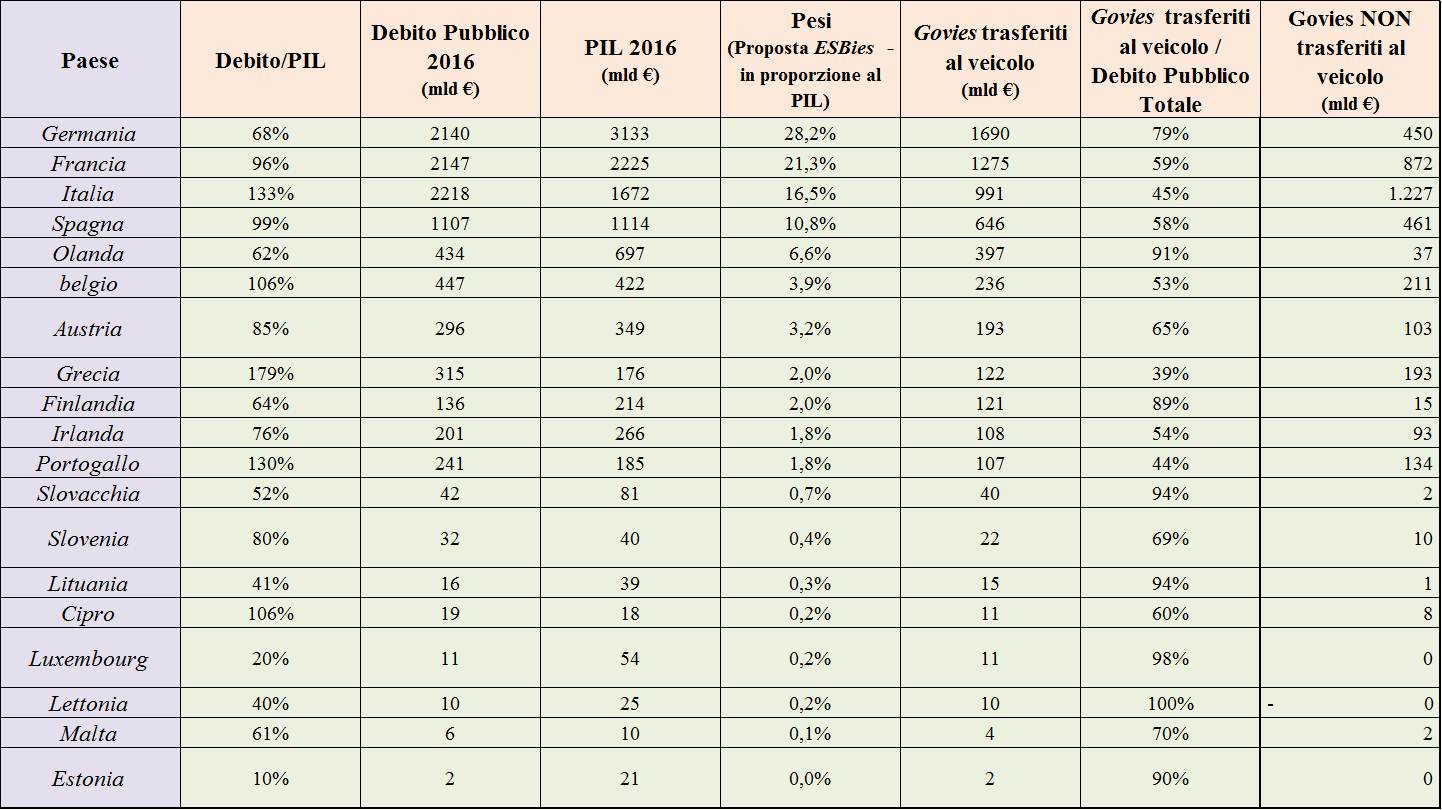

La figura seguente mostra una possibile ripartizione degli acquisti di Govies da parte del veicolo basata su ipotesi contenute nella proposta ESBies: acquisti proporzionali al contributo dei diversi Paesi al PIL dell’Eurozona e controvalore complessivo degli acquisti pari a 6.000 miliardi di euro. Si noti che, applicando questi criteri, il veicolo rileverebbe quasi l’80% del debito pubblico tedesco ma solo il 45% di quello italiano.

Il tema assume particolare rilievo se si considera che, laddove gli ESBies diventassero ampiamente disponibili nell’Eurozona, le banche non avrebbero più bisogno di usare titoli governativi rischiosi come collaterale e la domanda di debito pubblico dei Paesi periferici escluso dalla cartolarizzazione diminuirebbe sensibilmente. Questa porzione di debito finirebbe per essere fortemente discriminata dai mercati specialmente se ulteriormente penalizzata dalla perdita dello status di risk-free nella disciplina prudenziale delle banche. Ciò rischierebbe di escludere i Governi periferici dal mercato obbligazionario, costringendoli a pagare tassi molto più alti in asta per rifinanziare il debito in scadenza. Né le alternative sul piatto sarebbero più allettanti: implementare in tempi record severe misure di consolidamento fiscale per rispettare il Fiscal Compact o, peggio, cedere la sovranità fiscale a una nuova Autorità Europea.

Altro elemento-chiave dell’architettura degli ESBies è la ripartizione in tranches che modifica il valore di recupero dell’investimento in base al livello di subordinazione: le perdite che si verificano sul portafoglio di collaterali colpiscono, infatti, prioritariamente la tranche junior e solo dopo che questa è stata integralmente esaurita raggiungono le note senior.

Questo aspetto rileva in relazione alla natura degli investitori nelle diverse tranches. Secondo gli autori della proposta, le banche dell’Eurozona comprerebbero solo titoli senior, mentre le tranches junior sarebbero integralmente acquistate da fondi hedge interessati a ridurre il costo di assumere posizioni leveraged sul debito pubblico della periferia. In un tale scenario gli ESBies potrebbero effettivamente migliorare il merito creditizio delle banche periferiche e, magari, convincere la Germania a dare finalmente l’ok al Fondo Europeo di Garanzia sui Depositi.

Ma le cose potrebbero anche non andare così. Il livello di redditività degli attivi delle banche periferiche deve essere compatibile con i loro più elevati costi di funding, il che potrebbe costringerle a investire almeno parte della liquidità ottenuta dalla cessione dei Govies in asset ad alto rendimento, inclusi gli ESBies junior. L’esito sarebbe un’ennesima segregazione dei rischi con gli ESBies senior che rimpiazzano i Bund nelle banche dei Paesi core e i titoli junior che sostituiscono BTP e Bonos nelle banche della periferia.

Non molto distante dall’assetto attuale. E di certo un’arma inadatta a contrastare un’eventuale recrudescenza degli spread. Anzi, gli ESBies potrebbero creare una situazione ancora più frammentata, aggiungendo ben 2 curve Europee (una per la classe senior e una per la junior) alle curve sovrane specifiche di ogni Paese che si sono formate dall’inizio della crisi. Niente di più lontano dal perseguimento di una maggiore integrazione tra i Paesi membri e dal paradigma economico di una singola curva di rendimento all’interno di un’area valutaria comune.

Le criticità “architetturali” sinora illustrate sono di non poco conto e, in un contesto dove il rischio di un crollo della domanda di titoli emessi dai Paesi periferici si fa sempre più concreto, è opportuno (e saggio) pensare a delle alternative.

Un modo per uscire da questa impasse sarebbe quello di riproporre il tema all’ordine del giorno dell’Euro-burocrazia chiarendo che senza condivisione dei rischi non si va da nessuna parte. A cominciare dal QE: la BCE dovrebbe acquistare i titoli di Stato che le varie banche centrali nazionali hanno comprato nel corso del programma e tenerli congelati nel proprio attivo di bilancio in attesa di tempi migliori. Ciò permetterebbe peraltro alle banche centrali nazionali di estinguere i prestiti accesi con la BCE e quindi di riportare su livelli più ragionevoli i saldi dei diversi Paesi sul sistema Target 2. Simili misure farebbero rientrare i rischi della periferia ripristinando il clima di fiducia necessario per attirare nuovamente gli investitori e far ripartire la domanda di bond sovrani evitando nuove crisi.

In caso contrario potremmo essere costretti ad accettare una ristrutturazione imposta da fuori, magari con un reprofiling del debito stile Grecia, magari vendendo i gioielli di famiglia. Come peraltro sta già accadendo con le privatizzazioni e come potrebbe accadere arrivando a ipotecare persino le riserve auree.

Devi fare login per commentare

Accedi