Finanza

Fuori dal credit crunch: la lenta ripresa dei prestiti all’economia reale

Sta terminando un’altra lunga estate per le banche europee. Nonostante i risultati degli stress tests dell’EBA pubblicati il 29 luglio scorso siano stati tutto sommato rassicuranti, il sistema bancario dell’Eurozona rimane sotto pressione. Il problema dei non performing loans (NPL) nei Paesi Periferici fa crescere le esigenze di ricapitalizzazione del settore (Monte dei Paschi è un caso esemplare, ma certamente non l’unico) mentre non si placano le inquietudini sulla gestione del portafoglio derivati di Deutsche Bank, ripetutamente sotto stretta osservazione del mercato.

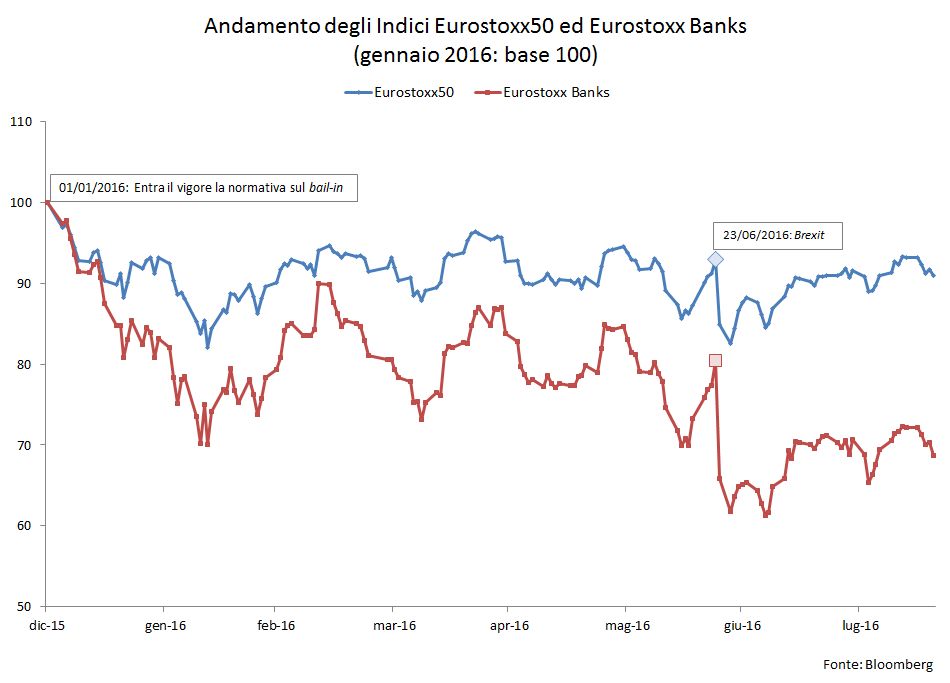

I dati parlano chiaro (cfr. Figura 1). Dall’inizio del 2016, quando l’entrata in vigore della normativa sul bail-in ha scosso il mercato alle fondamenta, i valori di borsa delle principali banche europee sono scesi in media del 30%, con un ulteriore, forte crollo in concomitanza della Brexit. Di contro tutto il mercato azionario ha perso solo il 10%; il pesante calo dovuto allo shock Brexit è stato infatti riassorbito, con i settori Oil & Gas e Industrial in decisa crescita che hanno compensato le perdite del settore bancario, rimasto invece al palo.

Figura 1

I problemi di profittabilità delle banche europee, strette nella morsa di tassi di interesse rasenti lo zero da oltre 2 anni, sono altresì noti. La sinergia negativa di tutti questi fattori (elevati prestiti in sofferenza, incertezza del quadro normativo e bassi tassi di interesse) ha generato un imponente credit crunch nei confronti dell’economia reale che ha soffocato la capacità di ripresa del settore industriale/manifatturiero, spesso in un contesto dove il canale bancario rappresenta l’unica possibilità di finanziamento. Il credit crunch si è manifestato sia attraverso una flessione imponente dell’ammontare di prestiti erogati, sia attraverso l’aumento del costo del finanziamento quando questo veniva concesso. Un mix letale che ha decimato il tessuto produttivo del territorio, in special modo nel nostro Paese, dove la piccola-media impresa non aveva modo di accedere a fonti di finanziamento alternative accessibili invece alle grandi realtà corporate dell’Europa continentale.

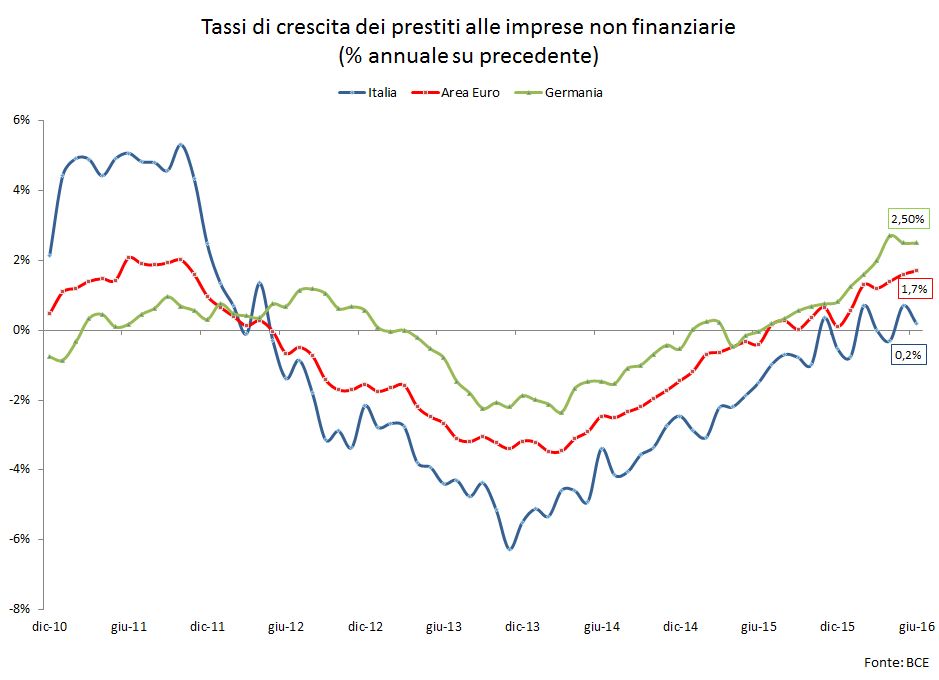

Una recente fotografia del fenomeno effettuata dalla BCE conferma tuttavia un quadro in mutamento positivo, con una debole ripresa dei prestiti all’economia reale che prosegue e la progressiva discesa dei tassi di interesse sui nuovi prestiti al settore non finanziario, soprattutto nei Paesi del Sud Europa. A tal proposito, si consideri l’andamento dei tassi di crescita dei prestiti totali (Figura 2) e l’evoluzione dei rendimenti medi dei nuovi prestiti al settore non finanziario (Figura 3) a partire dal gennaio 2011.

Figura 2

Ad una prima dinamica di più forte espansione dei prestiti in Italia rispetto alla Germania nella prima metà del 2011, segue un crollo repentino dei prestiti dovuto alla crisi di fiducia sulla sostenibilità del debito italiano nell’estate 2011, che innesca a sua volta la crisi politica del governo Berlusconi e l’insediamento del governo Monti nel novembre dello stesso anno. Il processo di contrazione dei prestiti si aggrava con l’avvio dei programmi di austerity e l’aumento delle tasse varati dal governo Monti, fino a raggiungere un minimo storico nel dicembre 2013, quando il tasso di riduzione dei prestiti erogati al settore non finanziario arriva a sfiorare il -7% annuo. Appare evidente come il problema del credit crunch sia sostanzialmente tutto italiano, o comunque limitato ai Paesi Periferici dell’area Euro; infatti in Germania l’andamento dei prestiti rimane positivo fino a tutto il 2012 e mostra una contenuta flessione (fino al -2% annuo) soltanto nel corso della recessione europea del 2013-2014.

La frana del credito all’economia reale si arresta soltanto nel 2014 quando la BCE – finalmente dopo anni di colpevole inerzia – decide di combattere attivamente il credit crunch con il varo del programma TLTRO (Targeted Long Term Financing Operations), che garantisce alle banche europee un’ampia base di liquidità a basso costo con un vincolo di impiego in prestiti al settore non finanziario. Nonostante questo supporto e gli ulteriori programmi non convenzionali di espansione monetaria (i.e. il Quantitative Easing), in Germania l’ammontare dei finanziamenti alle imprese continua a ridursi fino al maggio 2015, mentre in Italia il tasso di crescita torna positivo addirittura soltanto a novembre 2015. Nel corso del 2016, la ripresa del credito si è rafforzata in maniera solida in Germania, mentre è rimasta debole nel nostro Paese, per quanto gli ultimi mesi vedano il prevalere del segno più.

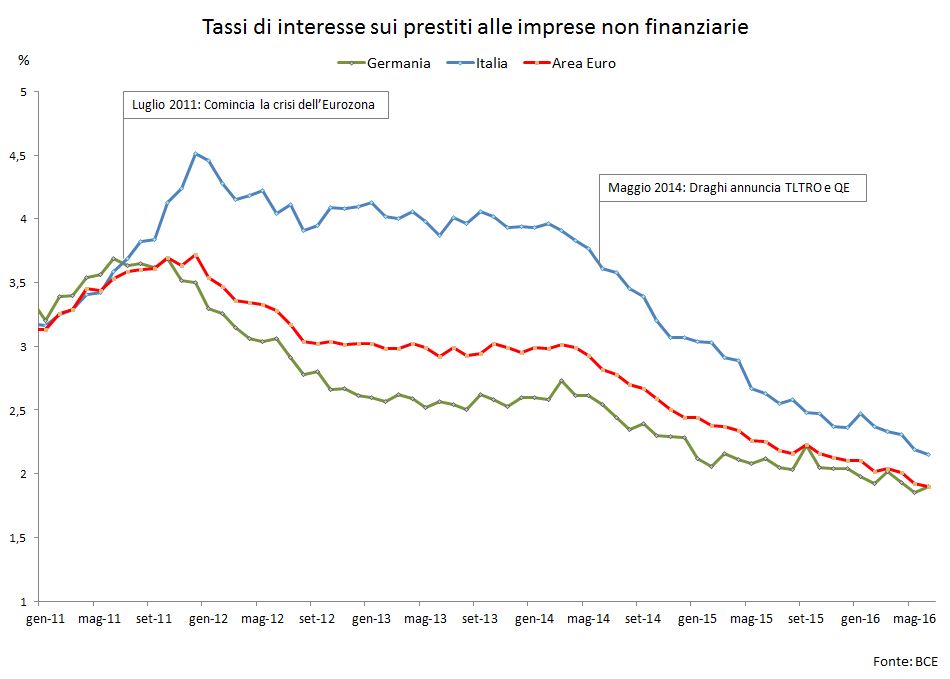

L’analisi della Figura 3 offre spunti di ulteriore interesse. Innanzitutto è possibile verificare come l’andamento dei tassi praticati dalle banche europee al settore non finanziario fosse sostanzialmente in linea fino al giugno 2011. L’esplosione della crisi sul debito sovrano inasprisce il costo dei finanziamenti bancari nei Paesi periferici; in Italia i tassi sui nuovi prestiti crescono mediamente di 100 punti base in poco più di 6 mesi. Nonostante il fenomeno della crescita dello spread sul debito governativo dei Paesi Periferici venga contenuto a partire da settembre 2012 grazie allo “scudo anti-spread” di Draghi ed all’ampia liquidità in arrivo da USA e Giappone, lo spread sui prestiti alle imprese non rientra. Anzi si amplifica, visto che i tassi di interesse in Germania cominciano una lunghissima discesa; i tassi rasenti lo zero, poi addirittura negativi, a cui vengono collocati i titoli del debito tedesco abbassano i costi per le banche tedesche e vengono trasferiti rapidamente alle imprese, con un evidente beneficio di competitività per l’industria tedesca. In Italia invece fino a metà 2014 si erogano sempre meno prestiti, ed a tassi molto elevati; una penalizzazione di carattere puramente finanziario (mediamente oltre 160 punti base) che rende difficilissimo per le nostre imprese competere in termini di costo sul mercato europeo.

Figura 3

Soltanto con il cambio di marcia della BCE a giugno 2014 si osserva una tendenziale convergenza dei tassi di interesse sui nuovi prestiti al settore non finanziario. A livello europeo, ad agosto 2016 il processo di allineamento ai livelli tedeschi si può definire quasi completato, mentre in Italia si registra ancora uno spread significativo di almeno 30 punti base. Ovviamente rimane un caveat connesso con il limitato ammontare di nuovi prestiti rispetto alla massa di finanziamenti già esistenti in Italia, di cui peraltro circa il 20% è classificato come non performing loans. Un NPL rappresenta un peso morto che grava sui bilanci bancari ed impedisce una netta ripartenza del credito. Inoltre, secondo studi indipendenti una fetta non trascurabile dei nuovi prestiti ad imprese italiane (circa il 17%) non segue criteri di profittabilità ma logiche di tipo politico e clientelare. Il nuovo prestito, se erogato ad aziende in perdita e senza un modello di business vincente rischia pertanto di trasformarsi in breve tempo ancora in un credito in sofferenza, perpetuando la situazione di stallo del sistema bancario ed impedendo una reale ripartenza dell’economia reale.

In definitiva, appare dunque una luce in fondo al tunnel del credit crunch, con alcune ombre che permangono. Ovviamente, la strada è ancora lunga: la situazione dei sistemi bancari dei Paesi Periferici necessita di una soluzione sistemica, che sia coordinata a livello comunitario e che coinvolga ovviamente la BCE. Secondo il Fondo Monetario Internazionale i prestiti non performing in Italia raggiungono l’astronomica cifra di 360 miliardi di €, circa 1/3 del totale stimato a livello europeo. è necessario un progetto massiccio di acquisto di crediti in sofferenza cartolarizzati, di diverso ordine di grandezza superiore all’attuale asfittico programma della BCE (fermo a solo 20 miliardi di € dopo quasi 2 anni di operatività). Si potrebbe mutuare l’impostazione complessiva del programma TARP (Troubled Asset Relief Program) varato dal Tesoro USA all’indomani dello shock Lehman Brothers: acquisti a ritmi sostenuti per almeno 500 miliardi di €, accompagnati da ricapitalizzazioni forzate con fondi governativi ma a precise, restrittive condizioni. Ad esempio: il governo come azionista privilegiato, il divieto di pagare dividendi per diversi anni, il ricambio forzoso del management e l’avvio automatico di azioni di responsabilità obbligatoria quando ci sia evidenza di cattiva gestione o prestiti in conflitto di interesse.

Di contro, interventi di tipo tampone o una tantum che siano effettuati a livello nazionale (come nel caso MPS) non potranno essere risolutivi.

Devi fare login per commentare

Accedi