Economia civile

È possibile rinegoziare i mutui (prima parte)

DL 124/2019 41-bis: UNA ANALISI DELL’APPLICABILITÀ E PROPOSTE PER RENDERE LA NORMA APPLICABILE

Il D.L. n. 124/2019, derivante dall’emendamento 41-bis, che consente la rinegoziazione dei mutui in sofferenza, è stato fortemente sostenuto dagli istituti bancari. (vedi nota 1)

La norma è particolarmente importante perché dimostra come a fronte di un recupero medio, certificato statisticamente, rispetto al valore di perizia, del 33% (vedi nota 2) nelle esecuzioni immobiliari, vengano superati due capisaldi della narrazione bancaria che hanno causato infinite sofferenze agli impoveriti indebitati.

1. se il debitore non ha potuto pagare alcune rate di mutuo, per ragioni di necessità: licenziamenti, malattie, fallimenti di clienti, la situazione di difficoltà di norma si aggrava progressivamente e dopo alcuni tentativi di ricomposizione, comunemente noti come rinegoziazione, nel momento in cui il debitore viene classificato tra le sofferenze, ovvero la banca inizia il recupero forzoso, lo stesso debitore perde il beneficio del termine e il mutuo si estingue, convertendo il debito in una somma immediatamente liquida ed esigibile. A questo punto il mutuo non può essere “riattivato” perché non più esistente.

2. la bancabilità di un soggetto non è definita per legge, ma è prassi consolidata e comune regola del sistema bancario definire non bancabili soggetti che hanno una “cattiva” storia del credito, ovvero che risultano iscritti in banche dati, pubbliche o private riconosciute, di cattivi pagatori. Questo comportamento pressoché unanime delle banche, pur nella diversità dei casi singoli, trae origine dalla necessità di attuare una gestione prudenziale dell’erogazione, in quanto la banca eroga fondi attraendo risparmio dalla società, entità sottoposta a particolari tutele anche di rango costituzionale. Con questa norma anche soggetti che risultano iscritti in banche dati, pubbliche o private riconosciute, segnalati come cattivi pagatori possono ricevere nuovamente un mutuo.

Dobbiamo quindi utilizzare l’importante novità contenuta in questa norma e cercare di migliorarla, cogliendo l’apertura di disponibilità generata, a nostro parere, dal fallimento economico dell’attuale sistema delle esecuzioni immobiliari.

Abbiamo quindi condotto un’analisi punto per punto della norma, proponendo delle soluzioni per renderla più operativa, attraverso delle modifiche che vadano a precisare l’applicazione della norma stessa. Va tenuto presente che lo scopo è quello di proporre delle soluzioni che convergano, utilizzando una pluralità di strumenti, verso quello che comunque è l’obiettivo generale: la riduzione del numero di famiglie e PMI prive di merito creditizio e quindi abbandonate al credito gestito dalla criminalità.

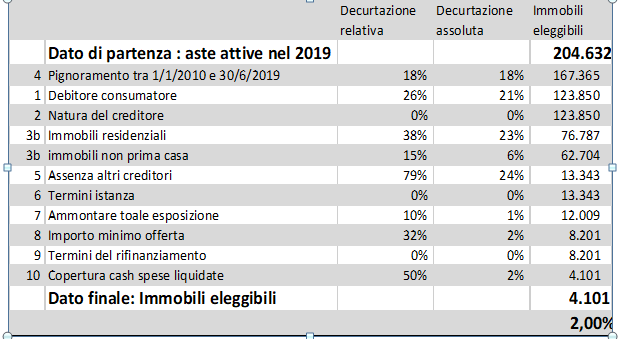

Facciamo riferimento per i dati alle analisi effettuate da parte della Società Astasy, che ha una pluriennale esperienza nel settore delle aste immobiliari e la base dati – anche storica – migliore. (vedi nota 3)

Esperti di finanza strutturata ritengono che la normativa rappresenti anche un’opportunità di rivitalizzare strumenti finanziari garantiti dallo stato attraverso le GACS, per la possibilità di integrare la garanzia statale sulle notes con la garanzia del fondo prima casa sul credito rifinanziato e nuovamente oggetto di operazioni di cartolarizzazione. (vedi nota 4).

Approfondiremo tale aspetto in altri articoli.

Dallo studio citato risulta evidente che centinaia di migliaia di posizioni sono in contenzioso, con immobili all’asta, ma la norma può ragionevolmente proporre una soluzione solo per poche migliaia. (vedi nota 3)

Dall’analisi condotta da Astasy sui potenziali utenti della norma (204.632 immobili in esecuzione, di cui prime case) risulta che soltanto il 2% (proprietari di 4101 immobili) potrebbero usufruire di questa norma. Si può dissentire su qualche valutazione espressa da Astasy, ma non sui numeri. Il numero degli immobili eleggibili potrebbe aumentare di qualche migliaio, ma non muta il giudizio finale: la legge così come scritta è sostanzialmente poco utile.

Con l’analisi che segue andiamo ad analizzare la norma, articolo per articolo e comma per comma, al fine di proporre soluzioni, spesso semplicemente di buon senso, per allargare la platea delle famiglie che possono utilizzare la norma, salvare la loro casa, salvare i valori immobiliari in Italia.

«Art. 41-bis (Mutui ipotecari per l’acquisto di beni immobili destinati a prima casa e oggetto di procedura esecutiva). –

1. Al fine di fronteggiare, in via eccezionale, temporanea e non ripetibile, i casi più gravi di crisi economica dei consumatori, ove una banca o una società veicolo, creditrice ipotecaria di primo grado, abbia avviato o sia intervenuta in una procedura esecutiva immobiliare avente ad oggetto l’abitazione principale del debitore, è’ conferita al debitore consumatore, al ricorrere delle condizioni di cui al comma 2, la possibilità di chiedere la rinegoziazione del mutuo in essere ovvero un finanziamento, con surroga nella garanzia ipotecaria esistente, a una banca terza, il cui ricavato deve essere utilizzato per estinguere il mutuo in essere, con assistenza della garanzia del Fondo di garanzia per la prima casa, di cui all’articolo 1, comma 48, lettera c), della legge 27 dicembre 2013, n. 147, e con il beneficio dell’esdebitazione per il debito residuo.

Possiamo partire da un dato certo, ovvero il numero di unità immobiliari in stato di esecuzione attiva nel 2019, pari a 204.632.

2. Il presente articolo si applica al ricorrere congiunto delle seguenti condizioni:

Il comma 2 definisce le condizioni preliminari per accedere ai benefici previsti dalla norma.

a) il debitore sia qualificabile come consumatore ai sensi dell’articolo 3, comma 1, lettera a), del codice del consumo, di cui al decreto legislativo 6 settembre 2005, n. 206;

CONDIZIONE PRIMA: L’art. 1 ci impone che il debitore deve essere un consumatore. Questa condizione esclude automaticamente il 26% di tutti i lotti in quanto incardinati in procedure concorsuali. Si scende quindi a 151.428.

b) il creditore sia un soggetto che esercita l’attività’ bancaria ai sensi dell’articolo 10 del testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385, o una società veicolo di cui alla legge 30 aprile 1999, n. 130;

CONDIZIONE SECONDA: il creditore deve essere o una banca o uno special purpose vehicle ai sensi della 130/99, ovvero una società di cartolarizzazione. E’ lecito ritenere che questa condizione non impatti sul numero di posizioni. Si rimane quindi a 151.428.

SEGUE…….

NOTE

(1) https://temi.camera.it/leg18/provvedimento/disposizioni-urgenti-in-materia-fiscale-e-per-esigenze-indifferibili.html, Disposizioni urgenti in materia fiscale e per esigenze indifferibili. Con il Capo V (articoli 40-60) sono introdotte misure di natura eterogenea, afferenti a diversi settori. A seguito delle modifiche in Commissione: “si consente la rinegoziazione del mutuo del mutuatario inadempiente già esecutato, prevedendo a favore del debitore-consumatore la possibilità di ottenere una rinegoziazione o un finanziamento, con surroga nella garanzia ipotecaria esistente, da una banca terza, con assistenza del Fondo di garanzia prima casa (articolo 41-bis)”;

(2) https://www.glistatigenerali.com/economia-civile-solidale/le-esecuzioni-immobiliari-sono-un-fallimento-1-per-creditori/ ; https://www.glistatigenerali.com/macroeconomia/le-esecuzioni-immobiliari-sono-un-fallimento/ ; https://www.glistatigenerali.com/economia-civile-solidale/i-ctu-svelano-il-meccanismo-dei-ribassi-ai-danni-di-creditori-e-debitori/

(3) https://www.linkedin.com/pulse/stop-al-pignoramento-della-prima-casa-quando-anche-le-mirko-frigerio/ Abbiamo riassunto nella tabella successiva i dati dell’importante ricerca, per individuare quanti degli immobili sottoposti a procedura esecutiva nel 2019 (non pignorati nel 2019, ci riferiamo alle aste attive nel 2019) potrebbero essere oggetto di riacquisto ai sensi della normativa introdotta nel DL 124/2019. Ovviamente alcune delle ipotesi sono semplicemente di buon senso, ma il fine dell’analisi non è quello di indicare il secondo decimale. Il fine è individuare:

· se la norma, come possibile ordine di grandezza, è adeguata a rispondere alle esigenze per cui è stata pensata.

· i punti critici su cui la politica deve concentrarsi per dare efficacia alla norma.

Sulla base dell’analisi delle diverse condizioni che devono essere soddisfatte contemporaneamente per poter adire la procedura abbiamo cercato il potenziale numero di esclusioni che la stessa comporta per addivenire a una stima finale.

Analisi dei potenziali utenti della norma

Si può dissentire su qualche valutazione espressa da Astasy, ma non sui numeri. Il numero degli immobili eleggibili potrebbe aumentare di qualche migliaio, ma non muta il giudizio finale: la legge così come scritta è sostanzialmente poco utile.

(4) Capital Structure. A Fitch Solutions Service 17/12/2019; EUROPEAN NPL 2019 REVIEW AND OUTLOOK: European banks’ NPL stockpiles decline steadily in 2019; Greece set to lead 2020 charge with multi-billion-euro reduction plans. “Una nuova iniziativa sponsorizzata da ACLI (l’associazione cattolica di lavoratori italiani) nel settore del social housing potrebbe nel frattempo stimolare una nuova generazione di cartolarizzazioni di crediti deteriorati nel 2020. Secondo i piani, noti come Project Snowdrop, i crediti deteriorati garantiti da immobili residenziali o commerciali utilizzati dalle piccole imprese sarebbero venduti a un SPV che emetterebbe titoli senior classificati e titoli junior non classificati. Pepe ha spiegato che la ReoCo della SPV acquisirà i beni immobili dai mutuatari assumendo il debito, mentre i mutuatari continueranno a utilizzare i beni immobili come inquilini e pagare l’affitto (con il diritto di riacquistare i beni) alla ReoCo, che a sua volta rimborserebbe il debito con la SPV. Originators, fondazioni bancarie e altri investitori pubblici o privati (come fondi pensione o comuni) sarebbero in grado di investire nelle note, a condizione che il riconoscimento del portafoglio sia stato raggiunto, ha affermato Pepe.”

Devi fare login per commentare

Accedi