Macroeconomia

2017 l’anno della svolta: fuori dall’Euro o dentro ma con nuove regole

Sono giorni difficili per la tenuta dell’euro; lo spread BTP-BUND gira ormai a quota 200 punti base. E anche gli spread di Francia e Spagna sono su un sentiero decisamente rialzista con valori che non si vedevano dal 2014, prima dell’inizio del Quantitative Easing.

È il sintomo delle tensioni economiche e politiche che attraversano tutta la zona euro. Da un lato ci sono i Paesi periferici – il cui novero si sta rapidamente allargando alla Francia oramai alle soglie del voto presidenziale – e dall’altra le esigenze (o, meglio, i diktat) della Germania e dei suoi Paesi-satellite che propongono una sorta di “separazione in casa”. È questo infatti il senso delle recenti dichiarazioni della cancelliera Merkel sul progetto di un euro a diverse velocità.

Il problema per l’Italia è che non è affatto sicuro che finiremo tra i passeggeri della prima classe. I nostri fondamentali parlano chiaro e persino rispetto al 2011, l’annus horribilis, sono peggiorati: il PIL reale è sceso, il debito pubblico è salito di 12 punti di PIL, l’inflazione è sotto l’1% e la disoccupazione è arrivata al 12%. E in più la Commissione Europea ci ha chiesto l’ennesima correzione fiscale.

La Germania ha oramai drenato dalla periferia tutto quel che poteva, beneficiando per oltre 15 anni di una valuta troppo debole per la sua economia che le ha permesso di vivere in una situazione di perenne surplus commerciale appropriandosi della domanda di beni proveniente da altri Paesi. Prima è stata la volta dei partner Europei cui le banche tedesche hanno erogato abbondante credito per sostenere la domanda estera di prodotti made in Germany secondo il noto schema di vendor financing che ho illustrato in dettaglio nel mio libro «La Moneta Incompiuta». Una volta esaurita la domanda dei Paesi limitrofi, l’industria tedesca, forte di un euro debole e di costi di finanziamento molto bassi, ha poi catturato importanti quote del mercato statunitense e di quello cinese. Oggi, con l’avvento di Trump, si intravede la fine di un’era: se la Merkel ammette più velocità, potrebbe voler dire che, di fronte all’indiscutibile superiorità di altre potenze, è disposta ad accettare anche un euro un po’ più forte di quanto è stato sinora. Pazienza per la periferia! Che dovrà svegliarsi dalla fiaba Maastrichtiana della convergenza dei cicli economici.

A questo punto, per l’Italia, la domanda da porsi è: ma a noi conviene restare in un’Eurozona dove la divergenza è legalizzata? È tempo di valutare seriamente se e a quali condizioni restare nell’euro, perché il rischio dell’immobilismo è qualcosa di molto simile alla “cura Greca”.

Certo, la nostra posizione attuale è tutt’altro che rosea. E non solo per i ben noti vizi domestici, ma soprattutto per i soffocanti paletti imposti dall’Euro-burocrazia. Dall’inizio della crisi, infatti, l’Europa ha adottato una serie di regole che – sommate alle storture congenite della nostra unione monetaria – rendono sempre più proibitiva ogni velleità secessionista e obbediscono alla stessa logica: evitare la condivisione dei rischi (risk-sharing).

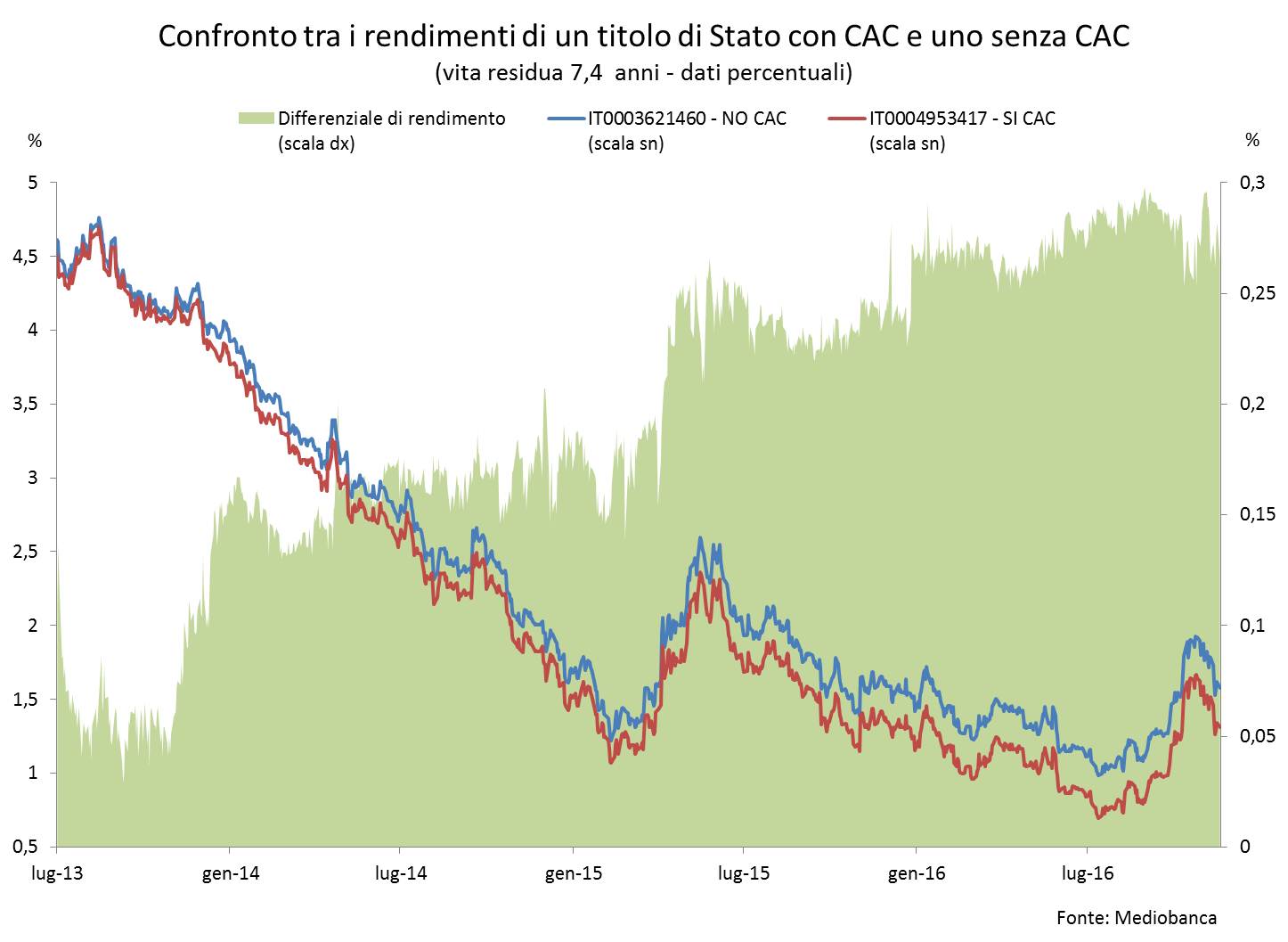

Si comincia col Securities Market Programme (SMP): il programma straordinario di acquisti di titoli di Stato che nel periodo 2010-2012, mentre aiutava i Paesi periferici a risollevarsi, ha trasferito 10 miliardi di euro alla BCE (di cui oltre 2 sono andati alla Bundesbank) sotto forma di interessi pagati sui titoli coinvolti nel programma. In pratica, la periferia ha dovuto pagare un prezzo in cambio del supporto dell’Euro-sistema sulla domanda di titoli pubblici. Poi ci sono stati i 2 mega-prestiti a lungo termine (LTRO) da 1000 miliardi di euro erogati dalla BCE tra dicembre 2011 e febbraio 2012 alle banche della periferia che con questa liquidità hanno saldato i debiti con le banche tedesche e comprato titoli emessi dai loro rispettivi governi. Così le banche tedesche hanno ridotto la loro esposizione verso la periferia per oltre 750 miliardi di euro. Poco dopo, a marzo 2012, è arrivato il Fiscal Compact che inibisce la spesa pubblica, compresa quella destinata agli investimenti infrastrutturali il cui crollo è la causa della perdita di quasi ¼ della nostra produzione industriale. Nell’autunno 2012, l’accordo sul Meccanismo Europeo di Stabilità ha imposto clausole di azione collettiva (CAC) sulle nuove emissioni di titoli di Stato a partire dal gennaio 2013: l’obiettivo originario dell’introduzione di queste clausole era governare in modo ordinato l’eventuale default di uno degli Stati membri dell’Euro dopo le esperienze greca e spagnola. Tuttavia, le stesse CAC – viste nella prospettiva di un Paese che stia considerando di uscire dalla moneta unica – hanno un effetto-boomerang perché una minoranza degli obbligazionisti (appena il 25%+1) può bloccare la ridenominazione del debito nella nuova valuta nazionale. E, per coprirsi dal rischio del debito privato, a gennaio 2016 è entrato in vigore il bail-in che riversa sui risparmiatori domestici le perdite delle banche dovute a una prolungata congiuntura avversa.

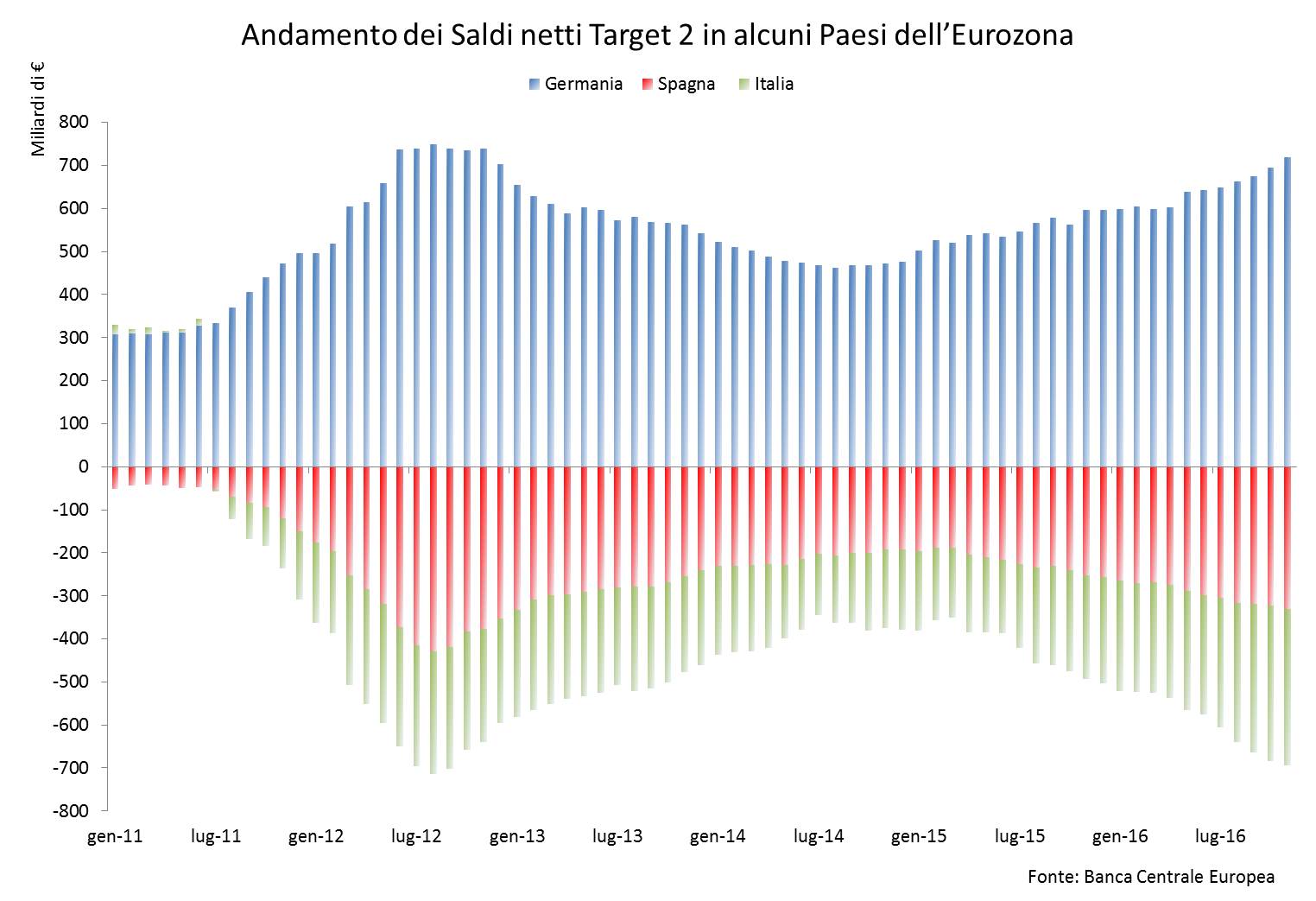

Anche il Quantitative Easing risponde alla stessa logica di segregazione dei rischi. Le banche centrali nazionali si fanno carico della maggioranza degli acquisti di titoli emessi dai rispettivi Governi e per farlo si indebitano con la BCE; perciò se un Governo non paga a farne le spese è la sua banca centrale mentre – proprio come in un derivato di credito – la BCE non subirà perdite. Lo ha ribadito Draghi lo scorso 21 gennaio precisando che se un Paese volesse uscire dall’euro dovrebbe prima regolare per intero il suo saldo Target2. Infatti, il saldo negativo più o meno elevato dei Paesi periferici dell’Eurozona all’interno del sistema Target2 in larga misura è dovuto proprio al QE: com’è stato già qualche anno fa per gli LTRO, anche la liquidità ricevuta dai Paesi periferici nell’ambito del QE non è andata a supportare la loro economia reale, bensì è finita all’estero pompando il loro disavanzo Target2 e, in parallelo, l’avanzo tedesco. Curiosità: la somma dei saldi negativi di Italia e Spagna corrisponde largo circa al surplus Target2 della Germania, circa 720 miliardi di euro. Nel dettaglio, per noi il conto sarebbe di 363 miliardi, oltre il 20% del PIL!

Figura 1

Lo scacco c’è ma non è matto; serve un’inversione di rotta e il 2017 sarà un anno decisivo. L’Europa dovrà vedersela con la Trumpnomics, con importanti appuntamenti elettorali in diversi Stati membri e la scadenza per la trasposizione del Fiscal Compact nel quadro legislativo dell’Unione Europea (serve l’unanimità ed è uno dei pochi temi su cui ancora si applica il voto capitario).

In un contesto così complesso e dinamico, bisognerebbe smetterla di giocare in difesa e pretendere regole nuove e soprattutto più eque. Di fronte a un Governo tedesco che propone la legalizzazione delle velocità multiple, l’Italia deve smetterla di nascondersi dietro inutili e ingiustificati complessi di inferiorità e presentarsi con le idee chiare al tavolo delle trattative chiedendo la mutualizzazione dei rischi del QE e l’introduzione a livello europee di politiche fiscali di compensazione dei disallineamenti dei cicli economici dei vari Stati membri. Esattamente come accadrebbe in una seria unione monetaria (si veda l’esempio degli Stati Uniti d’America).

Il nostro Paese è la terza economia dell’area euro e, soprattutto, ha un’evidente forza contrattuale. Si chiamano le “ragioni del debitore”. Tradotto nel linguaggio della celeberrima pellicola cinematografica Titanic (ancorché in ben altro contesto): «Salto io, salti tu!».

Ecco perché, con Antonio Guglielmi di Mediobanca Securities, abbiamo recentemente esaminato quali sarebbero i costi-benefici di un’Italexit e della conseguente ridenominazione del nostro debito nelle nuove lire. L’indebitamento complessivo del sistema Italia supera i 3200 i miliardi di euro. Circa 1/3 di questi sono passività del settore privato mentre la parte restante è debito pubblico.

Come noto, il concetto della ridenominazione del debito è strettamente collegato alla Lex Monetae, il principio universalmente riconosciuto in base a cui uno Stato sovrano può cambiare la valuta che ha corso legale nel proprio territorio e, conseguentemente, convertire attività e passività finanziarie nella nuova moneta nazionale. Nell’ordinamento italiano la Lex Monetae è disciplinata agli artt. 1277 e segg. del Codice Civile. Il problema con la Lex Monetae è il suo perimetro di applicazione che trova infatti dei limiti in alcune questioni di tipo legale. Un primo limite è la legge del contratto; infatti, se questo è governato dal diritto estero (foreign law) allora la Lex Monetae non si applica.

Per l’Italia questo limite non è problematico sul fronte del debito pubblico: a differenza di altri Paesi dell’Eurozona (vedi la Grecia post 2012) appena il 2,5% dei nostri titoli di Stato sono governati dal diritto estero. Diverso è il discorso per il debito privato dove ci sono pochi dati; sulla base delle statistiche diffuse dalla Banca dei Regolamenti Internazionali il debito estero del settore privato italiano ammonta a ben 670 miliardi (oltre 1/3 del totale), in larga parte a carico del comparto finanziario. Di questi è ragionevole supporre che una buona fetta siano di diritto estero, il che li renderebbe non ridenominabili in lire in caso di uscita dall’Eurozona.

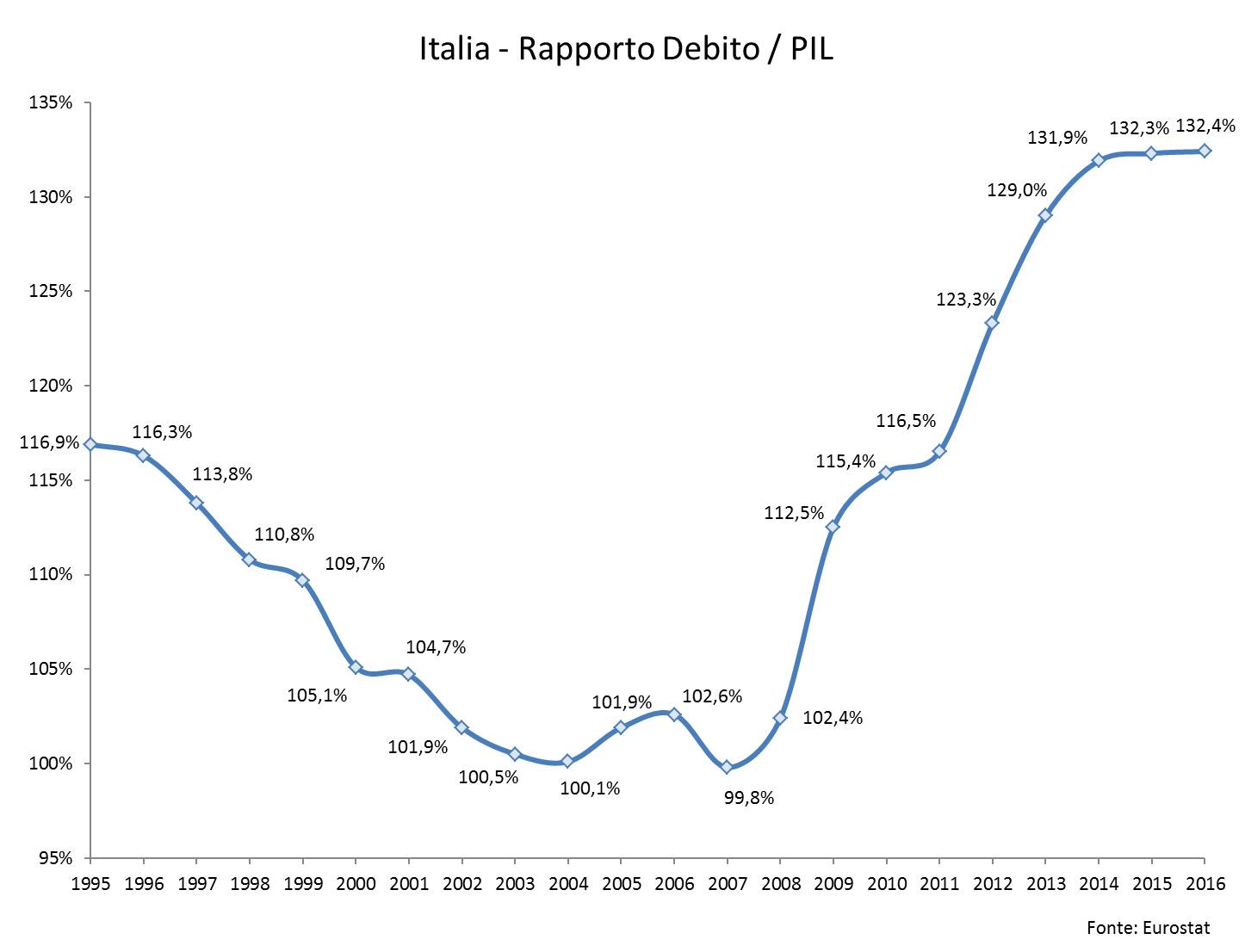

In ogni caso si tratta di ipotesi. È per questo che nello studio con Guglielmi abbiamo ritenuto più interessante focalizzare l’analisi sul debito pubblico, tenuto conto che per i titoli di Stato disponiamo invece di dati dettagliati anche sulle singole emissioni. Il tema è peraltro di massima attualità dal momento che proprio in questi giorni esponenti del Governo hanno ricordato la costante attenzione all’obiettivo di riduzione del debito pubblico che, in termini di PIL, crescere senza sosta dal 2008:

Figura 2

La disponibilità di dati puntuali sui singoli ISIN (i codici identificativi di ogni singola emissione) consente verifiche mirate circa l’altro limite di applicazione della Lex Monetae, vale a dire – come accennavo prima – la presenza di clausole (CAC) che permetterebbero a una minoranza degli obbligazionisti di opporsi alla ridenominazione in lire e che quindi esporrebbero lo Stato a un rischio di contenzioso e a un danno reputazionale non trascurabili. Ebbene, dalle nostre elaborazioni su dati Bloomberg e Dealogic è emerso che degli 1882 miliardi di titoli di Stato in circolazione, circa 932 non contengono le CAC (e sono quindi ridenominabili in lire senza problemi) mentre 902 miliardi includono queste clausole (gli altri 48 miliardi sono i titoli di Stato di diritto estero).

Un confronto dei rendimenti impliciti di coppie di titoli rispettivamente con e senza CAC ma simili per vita residua e duration, ha evidenziato la presenza di un moderato premio per il rischio nei titoli con CAC che è coerente con le considerazioni sin qui esposte. Nei titoli con CAC emessi prima del QE – come quello illustrato nella Figura seguente – a fine 2016 questo premio è arrivato a quasi 30 punti base; per i titoli con CAC di emissione più recente l’extra-rendimento rispetto ai titoli privi di queste clausole tende ad essere più contenuto per un motivo molto semplice: l’avvio del QE ha determinato un significativo abbassamento dei tassi di interesse dell’Eurozona e quindi anche delle cedole corrisposte dal Tesoro sulle nuove emissioni di titoli di Stato (come sottolineato anche in un recente report di Morgan Stanley).

Figura 3

Un discorso a parte va fatto sul portafoglio dei derivati dello Stato: il cui valore di mercato (mark-to-market) è negativo per circa 37 miliardi euro. Se l’Italia lasciasse l’euro è assai probabile che le controparti del Tesoro chiuderebbero anticipatamente questi contratti, il che equivarrebbe a una perdita one-shot di importo pari al mark-to-market.

Assumendo per semplicità che in caso di Italexit l’Euro non si dissolva e che la nuova lira si svaluti del 30% (cioè 2 volte il differenziale cumulato di inflazione tra Italia e Germania dall’ingresso nell’euro), l’effetto del ritorno a una valuta nazionale sul debito pubblico sarà la somma di due componenti. La prima è una componente di costo, dovuta alla parte di debito che non essendo ridenominabile resterà in euro e, quindi, si apprezzerà del 30%; la seconda componente è invece un guadagno connesso all’abbattimento di debito realizzato sulla porzione di titoli di Stato su cui si può applicare senza problemi la Lex Monetae.

Il risultato netto di queste due componenti valutato oggi varia a seconda del destino che avranno i titoli di Stato nell’attivo della Banca d’Italia: circa 210 miliardi di euro, principalmente per effetto degli acquisti effettuati nell’ambito del QE.

Gli scenari possibili sono diversi. Ad esempio, ipotizziamo che i titoli in mano a via Nazionale siano per metà con CAC e per metà senza, e che la Banca d’Italia restituisca integralmente alla BCE i 210 miliardi di finanziamenti ricevuti per comprare questi titoli: in questo caso il ritorno alla lira ci costerebbe oggi 89 miliardi di euro (e ancor più ogni anno che passa per via della crescente incidenza dei titoli con CAC) e sarebbe quindi largamente sconsigliabile.

D’altro canto, uno scenario simile ha poco senso: se usciamo dall’euro qualche beneficio dovremmo pur averlo il che significa che non è pensabile un’Italexit senza una rinegoziazione del sistema Target2 in modo da ottenere se non uno sconto, almeno qualche sorta di moratoria.

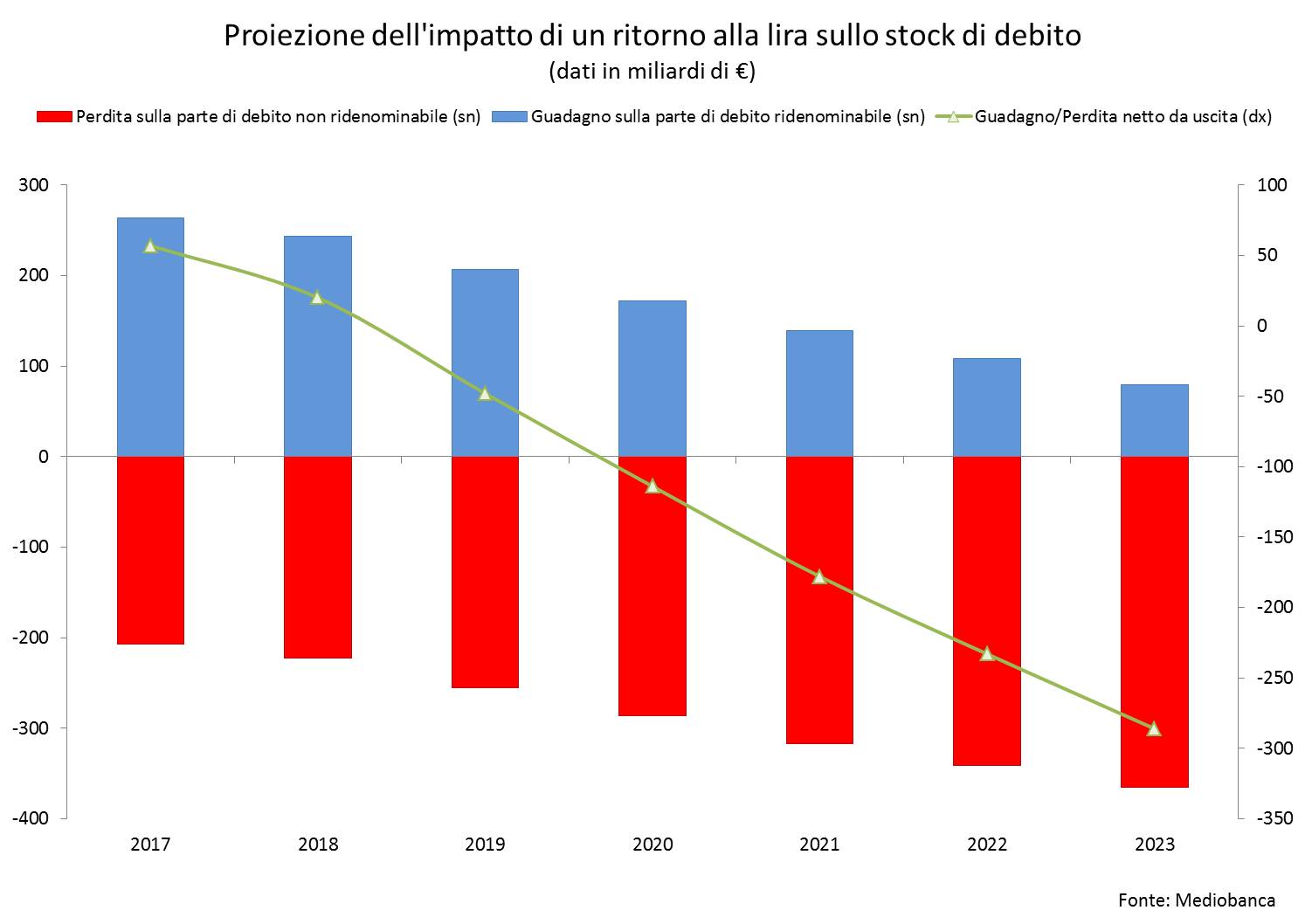

Il beneficio massimo si otterrebbe se tutti i titoli posseduti dalla Banca d’Italia avessero le CAC e questi venissero comunque ridenominati in lire; in tal caso il vantaggio netto sarebbe una decurtazione del debito pubblico per circa 56 miliardi di euro. Da notare che si parla di uno scenario che prevede una rinegoziazione di Target2 e una riconciliazione della Banca d’Italia col Tesoro dopo il divorzio del 1981. Solo a queste condizioni, infatti, si può immaginare che Via Nazionale possa ammettere la ridenominazione in lire dei suoi titoli di Stato.

In ogni caso, qualsiasi scenario si consideri, una cosa è certa: col passare del tempo uscire dall’Eurozona diventerà sempre meno conveniente o addirittura sempre più costoso. La Figura seguente mostra ad esempio l’evoluzione del guadagno/perdita netto connessi a una strategia di uscita e ridenominazione per gli anni dal 2017 al 2023 nell’ultimo scenario esemplificato (metà dei titoli in mano a Banca d’Italia con CAC e metà senza e tutti convertiti in lire):

Figura 4

A questo si deve peraltro aggiungere che – anche nello scenario migliore in termini di effetto-ridimensionamento sul debito pubblico – l’uscita dall’euro, l’applicazione della Lex Monetae e la svalutazione della lira colpirebbero significativamente le tasche dei cittadini, sia per la perdita di valore dei loro risparmi investiti in attività finanziarie sia per il maggior costo dell’import.

Il messaggio-chiave è dunque che allo stato attuale ogni attendismo è contro-producente. L’Italia deve far valere immediatamente le proprie ragioni in Europa e non esitare a servirsi anche di argomenti come quelli di un’uscita non cooperativa per far capire ai propri interlocutori europei che la moneta unica può avere un futuro solo accettando che diventi davvero la moneta di tutti. E per far questo servono politiche monetarie improntate al risk-sharing e politiche fiscali anti-cicliche.

Sul fronte delle politiche monetarie la BCE dovrebbe rivedere le sue priorità ponendo al primo posto l’azzeramento degli spread tra i titoli governativi dei vari Stati dell’area euro. Lo spread, infatti, non è solo sintomo di tensioni del sistema economico-finanziario di un Paese ma anche fattore di amplificazione di queste tensioni. Ciò in quanto – oltre a tradursi in un maggior costo del servizio del debito pubblico – si riversa anche sugli oneri finanziari a carico dell’industria manifatturiera costringendola a tagliare il costo del lavoro o addirittura ad uscire dal mercato e determinando quindi un evidente vantaggio per i competitors tedeschi a parità di expertise produttiva.

Il primo passo concreto nella direzione dell’obiettivo zero-spread è una revisione delle regole del QE che – anche alla luce dei recenti rumors circa la sua possibile prosecuzione – intervenga non solo sulla quantità ma anche sulla qualità dello stimolo monetario. Finora, infatti, tutta la liquidità arrivata nei Paesi periferici tramite il QE è sistematicamente e immediatamente fuoriuscita perché la percezione del rischio-Paese da parte dei residenti ha di fatto alimentato una notevole fuga di capitali. E così sarà anche in futuro se gli acquisti proseguiranno senza cambiare le regole. In più la fine del QE (in qualsiasi anno avvenga) pone un altro problema molto serio: l’effetto detonatore di una sterilizzazione sugli spread di molti Paesi dell’Eurozona. Rinviare il problema al 2019 rischia di non essere che un modo per temporeggiare mentre la Germania trova un modo per stringere ancor di più il cappio ai Paesi della periferia. Ecco perché la condivisione dei rischi è imprescindibile: i titoli di Stato comprati dalle banche centrali nazionali nell’ambito del QE dovrebbero essere trasferiti nell’attivo di bilancio della BCE e successivamente congelati a tempo indefinito, senza alcuna sterilizzazione.

Sul fronte del Fiscal Compact bisognerebbe rimuovere le disposizioni pro-cicliche (come quelle sul calcolo dell’output gap) e scorporare la spesa per investimenti dal calcolo del saldo strutturale dal momento che senza investimenti è impensabile che il PIL possa riprendere a crescere oltre lo zero virgola, e quindi permettere al Paese di creare da sé le risorse necessarie per finanziare il fabbisogno del settore pubblico.

Alla fine dei giochi tutto si condensa dunque in un interrogativo: la nostra classe dirigente sarà in grado di portare in tempi brevi un messaggio così chiaro all’attenzione degli Euro-burocrati?

Devi fare login per commentare

Accedi