Finanza

A Jackson Hole banche centrali in affanno. La deflazione globale avanza

Durante l’ultimo vertice annuale dei banchieri centrali a Jackson Hole, la tradizionale retorica sul ruolo della politica monetaria si è inceppata. Tra i discorsi ufficiali ed i tecnicismi astratti, è emersa una consapevolezza stupefatta: le banche centrali stanno perdendo la guerra contro la deflazione. I dati sono inequivocabili.

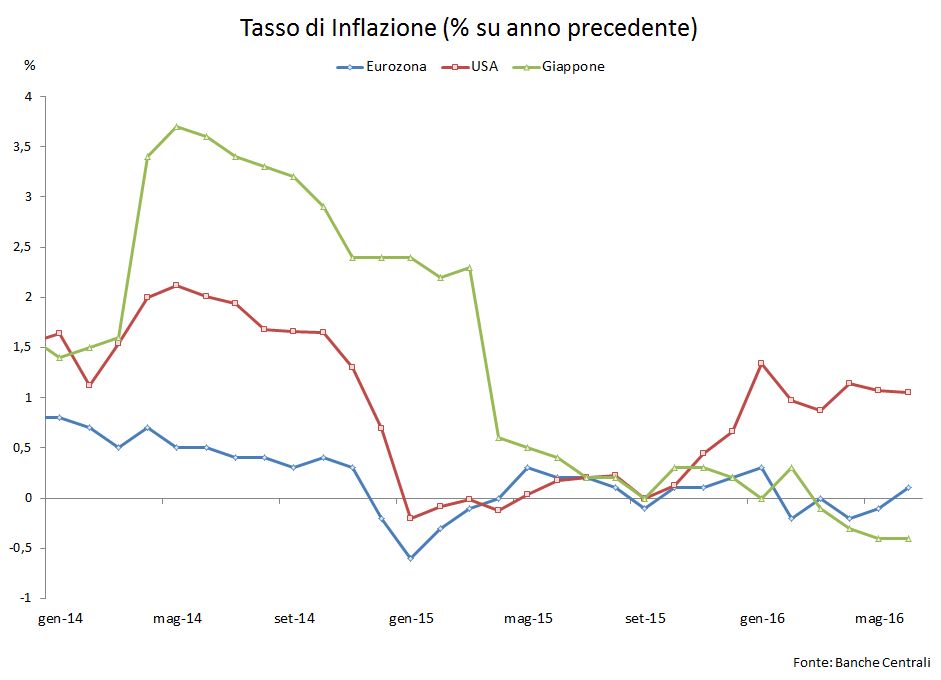

Nonostante anni di decisa espansione monetaria e l’utilizzo di misure sempre più aggressive, tutte le principali banche centrali del mondo non sono riuscite a centrare i propri obiettivi di inflazione (generalmente al 2%). Addirittura Giappone ed Eurozona lottano per evitare che la deflazione prenda corpo e si radichi nelle aspettative degli operatori. Ora anche il ciclo economico globale, in forte rallentamento, rema contro (cfr. Figura 1).

In Figura 1 è possibile osservare il crollo simultaneo dei tassi di inflazione verso lo zero nelle principali economie del pianeta, essenzialmente determinato dalla discesa del prezzo del petrolio e del prezzo delle materie prime nel corso del 2014-2015. Nel 2016 i prezzi delle commodities hanno in parte recuperato i cali precedenti, ma la situazione dell’inflazione non è migliorata, se non marginalmente negli USA. In Giappone ed in Europa è addirittura peggiorata, indicando una stasi preoccupante delle economie. La deflazione è una brutta bestia:, rivaluta i debiti esistenti e li rende più onerosi da ripagare. Un fenomeno già in atto, che scoraggia consumi ed investimenti nel settore privato, e che spaventa soprattutto i governi chiamati a gestire debiti pubblici giganteschi (oltre il 230% del PIL in Giappone, 104% negli USA ed in media intorno al 100% nell’Eurozona).

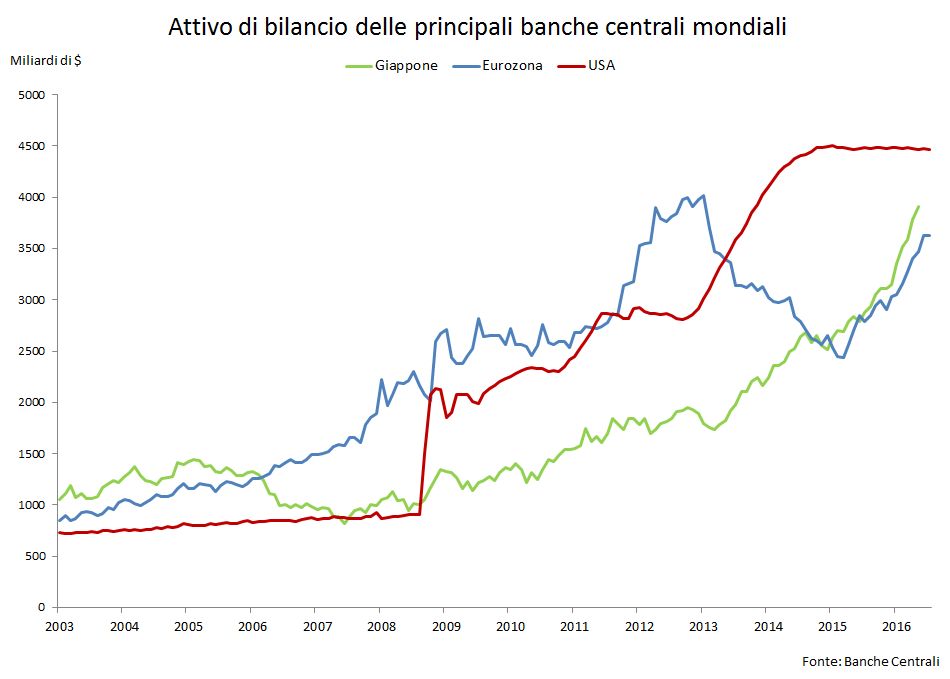

Tutti i principali esponenti delle autorità monetarie mondiali hanno espresso la loro perplessità a fronte di un “inspiegabile” andamento dell’inflazione. Effettivamente le banche centrali sono intervenute massicciamente sui mercati finanziari mondiali, iniettando enormi flussi di liquidità nel sistema a livelli senza precedenti. Per avere un’idea della scala degli interventi, si osservi attentamente la Figura 2.

La Figura 2 rappresenta gli attivi di bilancio delle tre principali banche centrali del mondo (BCE, Federal Reserve, Bank of Japan), espressi opportunamente in Dollari per una piena comparabilità. Quando un’autorità monetaria espande il proprio attivo di bilancio, acquista attività finanziarie sui mercati in cambio di nuova liquidità; nel grafico è possibile notare un graduale aumento dell’espansione monetaria nel corso degli anni, che accelera improvvisamente nel 2009 con la crisi finanziaria internazionale. Enormi flussi di Dollari, Euro e Yen inondano i mercati finanziari, sostenendo i prezzi di azioni, obbligazioni, fondi comuni e fondi pensione. A luglio 2016, il valore complessivo degli attivi di bilancio di BCE, FED e BOJ sfiora i 13.000 miliardi di $, con un incremento di 6000 miliardi di $ circa dal 2011 in poi. Se paragonate rispetto al PIL, le misure varate dalla BOJ svettano al primo posto (88,75% del PIL). BCE (31,8% del PIL) e FED (24,3% del PIL) più indietro. Un enorme QE globale. Nella speranza delle banche centrali, la liquidità in ingresso sui mercati finanziari sarebbe dovuta “percolare” gradualmente verso l’economia reale, provocando una crescita degli investimenti e dei consumi, sia attraverso un aumento dei prestiti bancari a basso costo che per via di un aumentato “effetto ricchezza” dovuto ai più alti prezzi delle attività finanziarie. Alla ripresa dell’economia sarebbe seguita una più alta inflazione. Ma non è andata così: sebbene i mercati abbiano beneficiato del QE globale, non si può dire altrettanto dell’economia reale.

Il governatore della BOJ Kuroda è stato il più vicino ad ammettere la sconfitta, riconoscendo che le aspettative di inflazione di famiglie ed imprese non si sono modificate. Eppure la BOJ è stata l’istituzione che ha messo in atto le politiche monetarie più radicali. I tassi di interesse, oramai a zero da quasi 15 anni, hanno spinto le autorità giapponesi a fare quasi esclusivo affidamento su politiche non convenzionali. Nel 2013 con il lancio del QQE (Quantitative and Qualitative Easing) la BOJ ha avviato acquisti su larghissima scala di titoli governativi, fondi comuni ed addirittura azioni. Il bilancio della BOJ è più che raddoppiato, ma gli effetti della politica monetaria espansiva sull’inflazione sono stati di breve durata: è possibile individuare una fiammata dei prezzi nella prima metà del 2014, a cui è seguito un inarrestabile declino verso la deflazione che non è stato rallentato nemmeno dal raddoppio del programma nell’ottobre 2014. Allo stato attuale il QQE giapponese è alle corde: i titoli governativi da acquistare scarseggiano ed un aumento degli interventi sul mercato azionario assomiglierebbe sempre più di più ad una nazionalizzazione occulta che potrebbe compromettere lo stesso funzionamento dei mercati.

Il Presidente Draghi ha disertato il meeting di Jackson Hole. Al suo posto Benoît Cœuré, uno dei membri esecutivi del Consiglio ha dichiarato che la BCE sta lottando “duramente” affinché le aspettative di inflazione non si ancorino definitivamente su valori troppo bassi. In maniera apodittica, Cœuré ha scaricato parte della responsabilità sulla mancata implementazione delle “riforme strutturali” in Europa che – a suo dire – avrebbero alimentando le aspettative deflazionistiche. In realtà la BCE ha avuto un ruolo significativo nel favorire il collasso dell’inflazione europea nel corso del 2013-2014, contraendo il proprio attivo di bilancio proprio nel momento in cui i prezzi del petrolio e delle materie prime scendevano costantemente. Questo processo di “ridimensionamento” è stato provocato dalla restituzione anticipata dei prestiti agevolati LTRO da parte delle banche, comportamento incoraggiato dalla BCE. La restituzione dei vecchi prestiti ha ovviamente inibito le banche a prestarne di nuovi a famiglie ed imprese, bloccando l’economia su un percorso di bassa crescita. Il processo è stato invertito finalmente ad inizio 2015, con il varo del Quantitative Easing sui titoli pubblici, ma gli effetti sull’inflazione sono stati molto modesti, nonostante l’aumento del ritmo degli acquisti a marzo 2016. I tassi di interesse sui titoli di Stato sono sicuramente scesi, ma la trasmissione degli effetti all’economia reale è stata scarsa dato che le banche hanno preferito compravendere i titoli governativi per ottenere un profitto privo di rischio, piuttosto che incrementare i prestiti ad imprese e famiglie. Dato l’alto tasso di crediti deteriorati nei bilanci delle banche europee, un programma di acquisti esteso ai crediti cartolarizzati sulla falsariga del TARP (Troubled Asset Relief Program) varato dalla FED all’indomani del crac di Lehman Brothers probabilmente sarebbe stato più efficace nel far ripartire il credito all’economia. Il QE europeo dovrebbe terminare a marzo 2017. Anche se gli operatori si aspettano una proroga di almeno 6 mesi, difficilmente questa potrebbe fare la differenza.

La situazione USA sembra la più gestibile, con l’inflazione che è rimbalzata su valori più “normali” intorno all’1% (comunque ben al di sotto dell’obiettivo del 2%) dopo un lungo periodo intorno allo 0. Tuttavia l’attivo di bilancio della FED è ai massimi da anni e il ciclo economico USA ha raggiunto oramai il settimo anno di espansione. Storicamente ci si attende una recessione a breve e questo potrebbe compromettere la capacità della FED di sostenere i livelli attuali di inflazione, anche considerando l’apparente intenzione della Yellen di proseguire il ciclo di rialzo dei tassi di interesse, una politica che tende a peggiorare gli effetti della recessione e le spinte al ribasso sui prezzi.

A fronte di risultati così deludenti, a Jackson Hole il dibattito sul futuro della politica monetaria si è spostato verso proposte di “frontiera”, interessanti ma di scarsa appetibilità politica. Tra le carte da giocare dai banchieri centrali è spuntato un obiettivo di inflazione più alto, ad esempio al 4% piuttosto che al 2%. Difficile pensare che un simile provvedimento possa bastare, quando gli attuali obbiettivi al 2% non riescono ad essere centrati per larga misura nonostante i Quantitative Easing su vasta scala.

Secondo il Professor Christopher Sims della Princeton University, ci sono oramai poche alternative: l’unica chance che ha la politica monetaria di “disancorare” le aspettative di inflazione degli operatori e spingerle verso livelli più alti è attraverso l’utilizzo di politiche fiscali espansive (spesa ed investimenti pubblici, aiuti finanziari diretti a famiglie ed imprese) finanziate dall’emissione di moneta. In questa maniera gli operatori sarebbero sicuri che all’aumento della spesa pubblica e degli investimenti non si farebbe fronte con un aumento delle tasse o del debito; i costi sarebbero “ripagati” poi nel tempo da un aumento permanente dell’inflazione. Un eufemismo tecnico per portare sul tavolo della discussione – nel sancta sanctorum delle élite neoliberiste – l’eresia dell’helicopter money o più banalmente la ragionevole idea del finanziamento monetario del deficit.

A mio avviso, si tratta di un segnale chiaro. Una futura recessione globale potrebbe aggravare la deflazione e mettere le banche centrali all’angolo, costringendole infine a ricorrere agli odiati “elicotteri”.

Devi fare login per commentare

Accedi